2019.09.01

2019年、知らないと損する 消費税の増税後に得する4つの制度

A 今回のポイント

2019年10月に予定されている消費税増税。注文住宅を建てる場合、建物価格などには消費税がかかるため増税で負担が増えてしまいます。

一方で住宅ローン減税、すまい給付金、住宅取得等資金の贈与税非課税措置の3つの制度は、消費税10%で住宅を購入する場合に有利になります。

また次世代住宅ポイントが新設されますが、これら4つの制度を使うと消費税増税負担を和らげることができるのです。ただし、期間限定の措置であることには注意が必要です。

<関連記事>

減税期間が3年延長! 住宅ローン減税の増税前後の違い

INDEX

消費税増税後に有利になる4つの制度

住宅を購入する人には税制の優遇や補助金等、さまざまな制度が用意されています。その中で住宅ローン減税、すまい給付金、住宅取得等資金の贈与税非課税措置、次世代住宅ポイントの4つは消費税10%が適用される住宅を購入する人に有利になります。

まず消費税8%でのこれらの制度を整理すると表1のようになっています。

表1: 消費税8%における4つの制度

| 住宅ローン減税 | 住宅ローン残高の1%相当額を10年所得税から減税できる制度(※1)。 1年あたりの最大限税額は一般住宅の場合40万円、認定長期有料住宅・認定低炭素住宅の場合50万円。 |

|---|---|

| すまい給付金 | 住宅を購入する人が受け取れる給付金。収入の目安510万円以下(※1)の人に最大30万円。 |

| 住宅取得等資金の 贈与税非課税措置 |

親や祖父母等から住宅取得資金の贈与を受ける場合、一定金額まで贈与税がかからない措置。一般の住宅の場合700万円まで、省エネ等住宅の場合1200万円まで、贈与税がかからない。 |

| 次世代住宅ポイント | 消費税8%で住宅を購入する場合には利用できない。 ※ただし、2018年12月21日~2019年3月31日までに締結された工事請負契約であっても、2019年10月1日以降に着工するものは対象。 |

※1 住宅ローン減税で、所得税から引ききれない分がある場合は翌年の住民税からも課税所得金額×7%(最大136,500円)まで減税可能です。

※2 すまい給付金は実際には「都道府県民税の所得割額」がいくらになるかで決まります。「収入の目安」は夫婦および中学生以下の子どもが2人のモデル世帯(妻は収入なし)の場合の収入の目安です。

なお、大手ハウスメーカー等で住宅を建てる場合、表1の「認定長期優良住宅・認定低炭素住宅」「省エネ等住宅」に該当するケースが多いです。

4つの制度は、消費税増税後には表2のように変わります。

表2: 増税後4つの制度

| 消費税8% | |

|---|---|

| 住宅ローン減税 | 控除期間10年間 |

| すまい給付金 | 年収の目安510万円以下の人に最大30万円。 |

| 住宅取得等資金の贈与税非課税措置 | 最大1200万円 (省エネ等住宅の場合) |

| 次世代住宅ポイント | なし(※3) |

| 消費税10% |

|---|

| 控除期間13年間 |

| 年収の目安755万円以下の人に最大50万円。 |

| 最大3000万円 (省エネ等住宅の場合) |

| 最大35万円相当のポイント |

※3 ただし、2018年12月21日~2019年3月31日までに締結された工事請負契約であっても、2019年10月1日以降に着工するものは対象。

なお、消費税増税後、控除期間が13年に延びる住宅ローン減税において、1年目~10年目の減税額は消費税8%時と同じ計算で求めますが、11年目~13年目は「建物価格×2%÷3」か「年末残高の1%」のいずれか少ない額までとなります。

計算式の「建物価格」は消費税抜きの価格を使い、一般の住宅の場合4000万円が上限、長期優良住宅等の場合5000万円が上限となります。

消費税増税負担と、4つの制度の比較

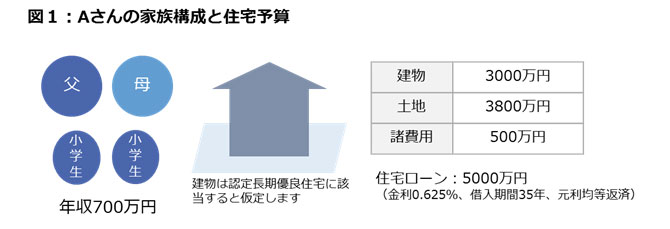

消費税増税で負担は増えてしまう一方、4つの制度では増税後に有利になることがわかりました。ここでは年収700万円のAさん(図1)が土地を購入して注文住宅を建てる場合、増税前後でどれくらい負担が変わるのかを考えてみましょう。

建物価格3000万円と諸費用500万円に消費税がかかるとすると、消費税の負担は増税により70万円増えることになります。

一方、表3のように住宅ローン減税では60万円、すまい給付金では10万円、次世代住宅ポイントでは35万円、3つの合計で105万円得になると予想されます。

Aさんのように消費税増税後、増税で増えてしまう負担より、各制度で得になる金額の方が大きくなる人が多いと考えられます。

表3: 増税前後の比較

| 消費税8% | 消費税10% | 増税による変化 | |

|---|---|---|---|

| 消費税負担 | 280万円 | 350万円 | 70万円負担増 |

| 住宅ローン減税 | 383万円 | 443万円 | 60万円得に |

| すまい給付金 | 対象外 | 10万円 | 10万円得に |

| 次世代住宅ポイント | なし(※4) | 35万円相当 | 35万円得に |

※4 ただし、2018年12月21日~2019年3月31日までに締結された工事請負契約であっても、2019年10月1日以降に着工するものは対象。

もしAさんが、住宅取得等資金の贈与税非課税措置を使って1500万円の贈与を受けたとすると、贈与税は表4のように増税後の方が19万円得になります。

表4: 増税前後の贈与税の比較

| 消費税8% | 消費税10% | 増税による変化 | |

|---|---|---|---|

| 住宅取得等賃金の贈与税非課税措置を利用した場合の贈与税 | 19万円 | かからない | 19万円得に |

期限が決められている点に注意

今回解説した4つの制度を使えば消費税負担を和らげることができますが、これらの制度の拡充は期間限定のものである、という点には注意が必要です(図2)。

図2: 各制度の期限(注文住宅を新築する場合)

なお、次世代住宅ポイントを利用するには2020年3月末までに請負契約を結び、さらに着工している必要がありますが、予算に達し次第早めに締め切られる場合もあります。

住宅ローン減税の控除期間3年延長は2020年12月までに入居した人が対象ですが、住宅ローン減税自体は2021年12月までに入居した人が対象となります(2022年以降続く可能性もあります)。

これから家づくりの検討を始める場合、4つの制度をうまく活用したいですが、これらの恩恵を十分に受けようと思うと実はそれほど時間がないことがわかります。

特に土地探しから始める場合は土地が決まるまでに時間がかかることが予想されるので早めのスタートをおすすめします。

今回は消費税が10%になると有利になる4つの制度をご紹介しました。住宅購入者が使えるお得な制度にはこれ以外にもさまざまなものがあります(フラット35Sの金利引下げやZEH(ゼッチ)に関する補助金、地方自治体の補助金等)。これらの制度の最新情報も住宅展示場で確認してみましょう。

※2019年4月20日時点の情報を基にしています。

監修・情報提供

井上 光章

独立系FPとして、住宅購入時の資金計画や住宅ローンのコンサルティング、相続、資産運用のコンサルティングを主な業務として行う。豊富な相談実績を基にした、マイホーム購入時の資金計画や住宅ローンで失敗しない秘訣をお伝えします。

Ⓒ2019 Next Eyes.co.Ltd

この記事はネクスト・アイズ(株)が提供しています。