2023.04.27

注文住宅の固定資産税はどれくらい?計算方法や軽減措置について解説

注文住宅の購入を検討するなかで、購入後にどれくらいの固定資産税がかかるのだろうかと不安に感じている方も多いのではないでしょうか。

固定資産税は住宅を所有している限り毎年納めるランニングコストであるため、コストを把握して資金計画を立てる必要があります。

そこで本記事では、注文住宅の固定資産税の計算方法や軽減措置を解説します。本記事を読んでいただければ、固定資産税がどのように決まるのかが分かり、購入後の資金計画を立てられるでしょう。

住宅購入後のコストに不安を感じている方は、ぜひ参考にしてください。

INDEX

注文住宅の固定資産税はいくらかかる?

住宅を購入すると、毎年固定資産税を納めなければなりません。

一般的に土地の建物の合計額が3,000万円の新築住宅の場合、年間の固定資産税は10〜15万円といわれています。しかし、土地の評価額はエリアによって大きく異なるため、住宅を建てるエリアの評価額をもとに計算する必要があります 。

本章ではまず固定資産税について理解を深めるために、概要や納税方法を紹介します。

固定資産税とは

固定資産税とは、以下のような固定資産に課される税金です。

| 土地 | 田、畑、宅地、鉱泉地、池沼、山林、牧場、原野、その他の土地(雑種地) |

| 家屋 | 住家、店舗・工場(発電所・変電所含む)、倉庫、その他の建物 |

| 償却資産 | 構築物、機械・装置、工具・器具および備品、船舶、航空機などの事業用資産で、法人税法又は所得税法上、減価償却の対象となるべき資産(自動車税種別割、軽自動車税種別割の課税対象となるものは除く) |

住宅の場合は宅地と住家に対して課されます。固定資産税の納税義務があるのは1月1日時点の所有者です。

しかし、1月2日以降に購入したとしても、購入した年分の固定資産税を負担しない訳ではありません。不動産取引では引き渡し日において、年間の固定資産税を日割り清算するのが慣習であるためです。

たとえば2月1日に引き渡しの場合、31日分を売主、残りの334日分を買主が負担します。

固定資産税の納税方法

固定資産税の主な納税方法は以下の通りです。

- ● 口座振替

- ● 銀行支払い

- ● コンビニエンスストア支払い

- ● クレジットカード支払い

- ● ペイジー支払い

支払い方法によって上限が異なる点に注意しましょう。また、固定資産税は地方税であるため、納税方法は自治体によって異なります。クレジットカード支払いに対応していない自治体もあるため、事前にお住まいの自治体の情報を確認しておきましょう。

固定資産税は毎年4〜6月頃に自治体から納付書が送付されます。自治体によっても異なりますが、6月・9月・12月・2月の年4回に分けて納税するのが一般的です。

一括納付も可能ですが、国民年金のように一括納付による割引はありません。

注文住宅の固定資産税を計算する方法

固定資産税の概要が分かったところで、本章では注文住宅の固定資産税を計算する方法を解説します。

固定資産税は土地と建物に分けて計算するため、それぞれの計算方法を見ていきましょう。

土地の計算方法

土地の固定資産税は以下の計算式で求めます。

固定資産税:課税標準 × 1.4%

課税標準とは固定資産税評価額を指します。固定資産評価額とは総務大臣が定める固定資産評価基準に基づいて決定される価格です。

固定資産税評価額は固定資産税だけでなく、不動産を購入する際の登録免許税や不動産取得税を計算する際のもとになる価格です。購入時の価格とは異なる点に注意しましょう。

固定資産税評価額の目安は、国土交通省が毎年公表する地価公示の約70%です。地価公示では全国26,000地点の標準地の価格を定めています。

新居の土地の固定資産税評価額を求める際は、周辺の標準地の地価公示を調べましょう。たとえば、新居の土地が100平米で、最寄りの標準地の地価公示が20万円/平米の場合、新居の土地価格は「100平米 × 20万円 = 2,000万円」となります。

固定資産税評価額は地価公示の約70%であるため、固定資産税は以下の通りです。

固定資産税評価額:2,000万円 × 70% = 1,400万円

固定資産税:1,400万円 × 1.4% = 19万6,000円

なお、固定資産税評価額は3年に一度見直されます。土地は経済情勢によって値上がりするため、納める固定資産税が増える可能性があります。

建物の計算方法

土地の固定資産税は以下の計算式で求めます。

固定資産税:課税台帳に登録されている価格 × 1.4%

課税台帳に登録されている価格とは、固定資産税評価額を指します。建物の固定資産税評価額の計算方法は以下の通りです。

建物の固定資産税評価額:再建築価格 × 経年減点補正率

再建築価格とは建物を建築する際の価格であり、経年減点補正率は築年数の経過による減価を表した割合です。

新築の場合は、建築費の約60%が固定資産税評価額に該当するといわれています。つまり建築価格が2,000万円の場合の固定資産税は以下の通りです。

固定資産税評価額:2,000万円 × 60% = 1,200万円

固定資産税:1,200万円 × 1.4% = 16万8,000円

建物も土地同様に3年に一度固定資産税評価額が見直されますが、築年数の経過に伴い減額されるのが一般的です。

注文住宅の固定資産税には軽減措置がある

本章では土地と建物の軽減措置について解説します。

土地と建物の一般的な固定資産税の計算方法を解説しましたが、注文住宅の固定資産税には軽減措置があります。

要件を満たすと軽減措置が適用されるため、軽減措置が適用された際の価格を把握しましょう。

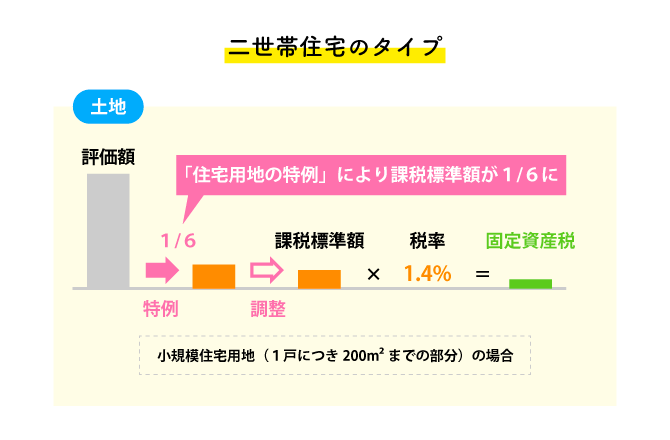

土地の軽減措置

土地のなかでも住宅用地は以下のような軽減措置があります。

| 区分 | 固定資産税 | |

|---|---|---|

| 小規模住宅用地 | 住宅用地で住宅1戸につき200平米までの部分 | 固定資産税評価額 × 1/6 |

| 一般住宅用地 | 小規模住宅用地以外の住宅用地 | 固定資産税評価額 × 1/3 |

建物がある限り、住宅用地の軽減措置は継続して適用されます。つまり、小規模住宅用地に該当する場合、固定資産税評価額が毎年1/6に軽減されます。

軽減措置を受けるには申告が必要です。建物を建築した翌年の1月31日までに「固定資産税の住宅用地等申告書」を市区町村役場に提出しましょう。

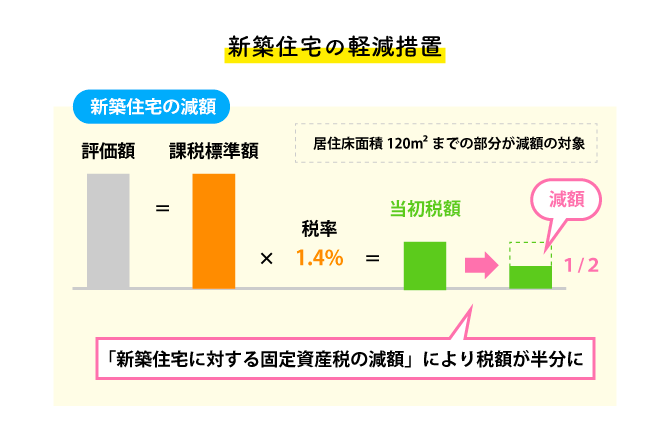

建物の軽減措置

新築住宅の場合、要件を満たすことで3年度分の建物固定資産税が1/2に減額(居住部分で1戸あたり120平米相当分まで)されます。

なお、3階建以上の耐火・準耐火建築や長期優良住宅は5年度分まで延長されます。具体的な要件は以下の表を参考にしてください。

| 一戸建住宅 | 住宅に店舗などが含まれている併用住宅 |

|---|---|

| 床面積:50平米以上280平米以下 | 居住部分の床面積:50平米以上280平米以下 |

| 2024年(令和6年)3月31日までに新築 | 2024年(令和6年)3月31日までに新築 |

建物の軽減措置は新築の期限が定められている点に注意しましょう。

固定資産税の納税時には都市計画税も納める

住宅を所有している方が毎年納めるのは固定資産税だけではありません。固定資産税の納税時には都市計画税も納める必要があります。

都市計画税とは市街化区域内にある住宅に課される税金であり、固定資産税同様に1月1日時点の所有者に納税義務があります。

都市計画税の計算方法は以下の通りです。

土地の都市計画税:課税標準 × 0.3%

建物の都市計画税:固定資産課税台帳に登録されている価格 × 0.3%

税率は自治体によって異なりますが、0.3%が上限とされています。

なお、住宅用地の場合は土地部分について以下のような軽減措置があります。

| 区分 | 固定資産税 | |

|---|---|---|

| 小規模住宅用地 | 住宅用地で住宅1戸につき200平米までの部分 | 固定資産税評価額 × 1/3 |

| 一般住宅用地 | 小規模住宅用地以外の住宅用地 | 固定資産税評価額 × 2/3 |

注文住宅の固定資産税が決まる流れ

注文住宅の固定資産税が決まる流れは以下の通りです。

- ● 新築後1〜3ヶ月以内に家屋調査の通知が来る

- ● 調査員が自宅を訪問する

- ● 調査員による調査が実施される

- ● 納税通知書が郵送される

家屋調査とは固定資産評価基準をもとに、どのような建材や設備が使われているかを調査するものです。家屋調査を断ることもできますが、現地調査ができないため建築時の資料のみで判断されます。

場合によっては、固定資産税評価額が高く算出される場合もあるため注意しましょう。評価額に納得がいかない場合は、納税通知書を受け取ってから3ヶ月以内に再調査を依頼できます。

注文住宅の固定資産税でおさえておくべきポイント

注文住宅の固定資産税でおさえておくべきポイントは以下の通りです。

- ● 軽減措置の適用を受けるには申請が必要

- ● 建物の軽減措置が終わると固定資産税が高くなる

- ● 固定資産税を滞納するとペナルティを受ける

- ● 固定資産税の目安はハウスメーカーに確認する

上記の内容を把握しておかなければ正確な資金計画が立てられません。金銭的に損をしてしまう恐れもあるため、ポイントをおさえておきましょう。

軽減措置の適用を受けるには申請が必要

住宅用地と新築建物は、一定の要件を満たすことで固定資産税の軽減措置が適用されます。

しかし、軽減措置の適用を受けるには「固定資産税の住宅用地等申告書」の提出が必要です。建物を建築した翌年の1月31日までに市区町村役場に提出しましょう。

提出しなければ軽減措置の適用を受けられません。小規模住宅用地であれば1/6の減額が受けられないため、固定資産税が6倍に跳ね上がることになります。

ランニングコストが大きく異なるため、忘れずに申請しましょう。

建物の軽減措置が終わると固定資産税が高くなる

建物の軽減措置が終わると固定資産税が高くなる点に注意しましょう。

新築住宅の固定資産税が軽減されるのは、新たに課税される年度から3年度分(長期優良住宅は5年度分)です。軽減措置の期間が終了すると1/2の減額がなくなるため、2倍の固定資産税を納める必要があります。

建物の固定資産税は徐々に安くなりますが、軽減措置が終わる翌年は前年よりも多くの固定資産税を納めることになるでしょう。

一般的に築10年ほどで建物の価値は半減するため、約10年後には軽減措置が適用されていた頃と同等の固定資産税になります。

固定資産税を滞納するとペナルティを受ける

固定資産税を滞納するとペナルティを受ける点に注意しましょう。

固定資産税は納期限の次の日から延滞金がかかります。納期限の翌日から1ヶ月以内は年2.4%、納付期限から1ヶ月を超えてからは年8.7%が、本来納めるべき税額にかけられます。

滞納が続くと最終的に不動産を差し押さえられるため、固定資産税を納められない事情がある場合は早い段階で自治体の窓口に相談しましょう。

固定資産税の目安はハウスメーカーに確認する

固定資産税の目安はハウスメーカーに確認しましょう。

新築住宅の固定資産税が確定するのは家屋調査後であり、建物が建つまでは正確な固定資産税が分かりません。

ハウスメーカーであれば固定資産税の目安を計算できるため、購入後の資金計画を立てるためにも、事前に確認しておきましょう。

まとめ

本記事では注文住宅の固定資産税の計算方法や軽減措置を解説しました。

一般的に土地の建物の合計額が3,000万円の新築住宅の場合、年間の固定資産税は10〜15万円といわれていますが、土地の評価額はエリアによって大きく異なるため、住宅を建てるエリアの評価額をもとに計算する必要があります。

なお、新築住宅は土地・建物ともに一定の要件を満たすと軽減措置が適用されます。ただし、軽減を受けるには申請が必要であるため、忘れずに申請しましょう。

新築住宅は新築後でなければ正確な固定資産税が分かりません。事前に資金計画を立てるためにも、ハウスメーカーに固定資産税の目安を確認しておきましょう。

執筆・情報提供

岡﨑渉(おかざきわたる)

© Housing Stage All rights reserved.

この記事はハウジングステージ編集部が提供しています。