2024.12.26

住宅ローンの金利は人によって違う|理由や引き下げ条件を解説

住宅ローンの金利は、借りる人の信用力や金融機関の条件、金利のタイプによって変わります。金利の違いは、毎月の返済額や支払う総額に大きくかかわるため、住宅ローンを選ぶ際には仕組みを理解して金利を抑えるのが大切です。

この記事では、金利が人によって異なる理由や、返済額への影響、金利を引き下げる条件について解説します。また、金利を抑えて賢く住宅ローンを組む方法についても紹介するため、これから住宅ローンを借入する予定の方は、ぜひ参考にしてください。

INDEX

1.住宅ローンの金利が人によって違う理由

住宅ローンの金利が人によって違う理由は、適用金利が借り手の信用力・金融機関との取引状況・金利の選択などに応じて変動するためです。

また、住宅ローンを借入する際にかかる手数料も金利に影響を与えます。例えば、保証料のかかる住宅ローンでは、一括払い形式のほうが金利が低くなり、支払いを金利に上乗せする形式では金利が高くなります。

1-1.基準金利と適用金利がある

住宅ローンの金利に個人差がある理由を正しく理解するためには、基準金利と適用金利の違いを理解しておきましょう。住宅ローンの適用金利とは、基準金利から引き下げ幅を引き、計算する金利です。住宅ローンの契約後、実際に支払う返済額や利息を計算する際には、適用金利を使用します。

一方の基準金利は、短期プライムレートに1%程度の一定幅を上乗せして金融機関が設定する、住宅ローン金利の定価にあたるものです。短期プライムレートとは、金融機関が信用力の高い企業へ融資する際に使用する優遇金利を意味します。基準金利は適用金利と異なり、個人差が生じません。

住宅ローンの広告における金利の表示方法は、金融機関によって異なります。住宅ローン選びを行なう際には、表示されている金利が基準金利か・適用金利かにも注目し、同一条件で比較・検討することが重要です。

1-2.金利の種類が異なる

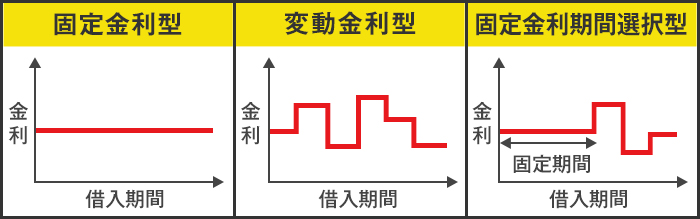

住宅ローンの適用金利は、固定金利型・変動金利型・固定金利期間選択型のいずれを選択するかによっても変動します。金利の種類別の概要は、以下の通りです。

| 固定金利型 | 住宅ローンの返済開始から完済まで、適用金利を固定するタイプ |

|---|---|

| 変動金利型 | 原則半年に1回、適用金利が見直しされるタイプ |

| 固定金利期間選択型 | 契約する際に5年や10年などを選択し、指定した期間の適用金利を固定するタイプ |

出典:一般社団法人 全国銀行協会「変動で返す?固定で返す?住宅ローンの金利タイプ」

固定金利期間選択型で5年や10年などの期間が経過した後には、その時点での将来見通しや経済情勢をもとにして再度、金利の種類を選択します。借り手の意向によっては再度一定の期間を設定して、適用金利の固定も可能です。

一般的には上記3種類のうちの固定金利型を選択したとき、契約当初の適用金利はもっとも高く設定されます。変動金利型を選択すると契約当初の適用金利を抑えやすい反面、将来的な金利上昇によって返済負担が重くなるリスクを負うため、よく考えて検討しましょう。

1-3.信用力が考慮される

住宅ローンの引き下げ幅を金融機関が検討する際には、借り手の信用力が考慮されます。住宅ローンにおける信用力とは、借り手の返済能力です。信用力をチェックする際の基準は金融機関によって異なるものの、多くの場合、以下の要素が考慮されます。

- 年齢

- 年収

- 職業

- 勤続年数

- 資産状況

- 頭金の金額

- 返済負担率 など

職業は一般的に公務員や大企業の会社員など、安定した収入に期待できる人が有利です。また、勤続年数が長いほど金融機関にとって安心して融資できる相手と判断され、有利に働く可能性が高いと言えます。

住宅を取得する際には、一定額の頭金と住宅ローンの借入金を足し、必要資金を確保することが通常です。頭金を多く用意するほど借入金を抑制できて滞納リスクを下げられる上、計画的に資金準備した実績も評価され、信用力は高まります。

返済負担率とは、年収に対する年間返済額の比率です。返済負担率が金融機関の設定する水準を下回る場合には、引き下げ幅が増額される可能性もあります。住宅金融支援機構の調査では、2023年の平均的な返済負担率は23.4%です。一般的に、無理のない返済負担率の目安は20~30%とされています。

2.住宅ローンの金利が返済額に与える影響

住宅ローンの適用金利は、毎月返済額や総返済額に大きく影響する要素です。以下は、3000万円を借り入れ、35年の元利金等払いで返済する場合のシミュレーションを示します。

| 金利 | 毎月返済額 | 総返済額 | |

|---|---|---|---|

| 全期間 | 2% | 10万円 | 4174万円 |

| 全期間 | 3% | 11.6万円 | 4850万円 |

適用金利が2%の場合の支払い利息の総額は1174万円、3%の場合の総額は1850万円と、676万円もの差がついています。毎月返済額で見ると4000円の差があり、家計に対する影響は多大です。適用金利が3%よりも高い場合はさらに支払い利息の総額は多くなり、家計を圧迫しかねません。

住宅ローンでは多額を借入し、長期間で返済するため、家計へ適用金利差が与える影響は大きくなります。家計の負担を軽減したい場合には、極力低金利で住宅ローンを組む方法を検討しましょう。

3.住宅ローンの金利が引き下げられる条件

一部の金融機関では、一定の条件を満たす借り手に対して引き下げ幅を増額してくれます。引き下げ幅の増額条件は金融機関によって異なるものの、一般例は、以下の通りです。

- 給与振込口座の金融機関に指定している

- 自動車ローンやカードローンを利用している

- 普通預金や定期預金に一定以上の残高がある

- 金融機関が発行しているクレジットカードを所有している

一部の金融機関では上記のほか、取得する住宅の性能に応じた引き下げ幅の増額条件を設定していることもあります。省エネ性や耐震性に優れた住宅の取得を検討している場合には増額を受けられる可能性があるため、金融機関の担当者に確認するとよいでしょう。

契約前の交渉によって引き下げ幅の増額を狙うには、複数の金融機関の仮審査を受けて、適用金利の相場を把握することが重要です。把握した相場をもとに普段から利用している金融機関に相談すれば説得力が高まり、交渉に応じてもらえる可能性があります。

4.住宅ローンの金利を抑えて賢く組む方法

変動金利型の住宅ローンを選択する場合には、返済中の適用金利上昇により、返済負担が重くなる可能性もあります。家計に対する影響を最小限にとどめるため、返済中に利息の負担を抑えるポイントを理解しておきましょう。

4-1.繰り上げ返済をする

繰り上げ返済とは、通常の毎月返済額とは別に一定額を入金して、前倒しの支払いを行なうことです。繰り上げ返済には期間短縮型と返済額軽減型があり、状況に応じた種類を実行することで、家計の負担を軽減できます。

| 期間短縮型 | 毎月返済額を変更せず、返済期間を短縮するタイプ |

|---|---|

| 返済額軽減型 | 返済期間は変更せず、毎月返済額を圧縮するタイプ |

期間短縮型のほうが返済期間を通して考えたときに利息の負担を軽減する効果は高くなるものの、目先の毎月返済額は変動しません。毎月返済額を圧縮できる返済額軽減型は、世帯年収の減少や出費の増加が予想される場合、家計の負担を軽減したいときに便利です。

4-2.金利の低い住宅ローンに借り換える

適用金利が大幅に上昇して負担を軽減したい場合は、より有利な条件の住宅ローンに借り換える方法もあります。例えば、今後の金利上昇が予想される場合、変動金利型から固定金利型の住宅ローンに借り換えれば、将来的な負担の増加リスクにも備えられます。

ただし、住宅ローンを借り換える際には再度、諸費用の支払いが必要です。諸費用を考慮してもメリットがあることを確認した上で決断しないと、逆効果になるリスクがあります。

また、住宅ローンを借り換える際には、審査に通過しなければなりません。住宅ローンの返済が遅れている場合や、住宅購入当初と比較して年収が低下している場合には、借り換えできない可能性があります。

まとめ

住宅ローンの金利は、1%の違いでも総返済額に数百万円以上の大きな影響が出るため、できる限り低金利で契約できるローンを選ぶのが重要です。たとえば、給与振込口座や定期預金を指定したり、金利の低い住宅ローンに借り換えたりすれば、金利を引き下げるチャンスが生まれます。また、繰り上げ返済を使うと、さらに利息を抑えることも可能です。

住宅ローンの返済負担率は20~30%の範囲内にするのが一般的です。無理なく返済できる計画を立てるためにも、複数の金融機関を比較したり、条件を工夫したりして、自分に合った住宅ローンを見つけましょう。

© Housing Stage All rights reserved.

この記事はハウジングステージ編集部が提供しています。