2020.04.23

相続税の対象者って、誰なの?相続税に関して税理士が分かりやすく解説

平成27年に大きな相続税の税制改正があり、相続税の納税が必要な家庭が増加するといった新聞報道などがされたことを覚えている方は多いのではないでしょうか。改正後5年ほど経ちますが、実際に、相続税の納税が必要な家庭は増えてきておりますので、いざというときに慌てないように、まずは、相続税の基礎について確認していきたいと思います。

ポイント

- 相続税は、財産にかかる税金。被相続人の所有する財産を把握しよう。

- 相続税の納税義務は相続人などにある。誰が相続人かを確認しよう

INDEX

そもそも、相続税とは何か?

税金というと、お給料など稼いだお金にかかる所得税や、買い物をした際にかかる消費税などを思い浮かべると思います。これら所得税や消費税は日常的であることに対し、相続税は、亡くなった時に、亡くなった方がもっていた財産を取得した場合にかかる税金のため、なじみの薄い税金かもしれません。

相続税は、亡くなった方(被相続人)の財産を取得した人(相続人など)が、申告・納税を行うことになり、被相続人が所有していた財産に着目して税金が計算されるということがポイントです。つまり、相続税を計算するうえでは、被相続人の財産について、漏れなくどのような財産があるかを把握する必要があるということです。

その相続税の対象となる財産には、土地や建物、現預金、上場株式、一定額以上の生命保険金などのプラスの財産だけでなく、借入金などのマイナスの財産があります。これらの財産について、亡くなった日時点(相続開始日)の価額から相続税を計算していくことになります。相続開始日の価額とは、いわゆる時価といわれるものですが、時価といっても色々あります。相続税の計算実務上は、国が定めた財産評価基本通達というものに基づき、計算していくことになり、これには、土地や建物といった資産ごとの計算方法が事細かく記載されています。

このように計算された相続財産の価額の合計額(課税価格)が、遺産に係る基礎控除額を超えた場合に、相続税の申告が必要となります。相続税を納めることとなった相続人などは、相続開始日の翌日から10か月以内に、申告及び納税を行わなければなりません。

なお、国税庁HPには、下図のような相続税の申告要否判定コーナーが設けられておりますので、相続税の申告が必要かどうか、一度、試されてみてはいかがでしょうか。

申告要否判定

申告要否判定結果を確認してください。

なお、「小規模宅地の特例(特定居住用宅地等)と「配偶者の税額軽減(配偶者控除)」を適用して税額計算のシュミレーションを行う場合は、「特例適用・税額計算炭レーション」ボタンをクリックしてください。

「小規模宅地の特例(特定居住用宅地等)と「配偶者の税額軽減(配偶者控除)」を適用して税額計算のシミュレーションを行わない場合は、「確認終了(次へ)」ボタンをクリックしてください。

申告要否判定

入力結果は以下の通りです。

| No | 項目 | 金額 |

| 1 | 相続財産の合計額 | 103,000,000円 |

| 2 | 債務及び葬式費用の合計額 | 3,000,000円 |

| 3 | 純資産価格(赤字の時は0) | 100,000,000円 |

| 4 | 相続開始前3年以内の贈与財産の合計額 | 0円 |

| 5 | 遺産に係る基礎控除額 | 54,000,000円 |

| 6 | 課税遺産測額(3+4-5)(赤字のときは0) | 46,000,000円 |

「6 課税遺産総額」が46,000,000円ですので、相続税の申告が必要です。

※この判定結果は、あくまでおおよそですので、ご留意ください。

(図1)参考:国税庁(ホーム→税の情報・手続・用紙 税について調べる→相続税・贈与税・事業承継税制関連情報→相続税の申告要否判定コーナー)

相続税を納める義務のある人とは?

遺された家族の生活保障のことを考慮し、相続財産の価額の合計額(課税価格)が、遺産に係る基礎控除額以下の場合は、申告・納税の必要はありません。遺産に係る基礎控除額を超える場合に、納税義務が生じます。

遺産に係る基礎控除額は、3000万円+(600万円×法定相続人の数)で計算されます。

例えば、法定相続人が、妻、長女、長男の3名だった場合、遺産に係る基礎控除額は、4800万円(3000万円+600万円×3名)となります。

つまり、相続財産とともに、相続人が誰なのかを確認する必要があるということです。

相続税の納税義務のある方は、相続又は遺言書により相続財産を取得し、日本に住所がある方などです。遺言書がない場合、相続人の遺産分割協議を通じて相続財産を取得した方になりますので、おのずと相続人が納税義務者になります。なお、相続人であっても、相続財産を取得していなければ相続税の納税義務はありません。

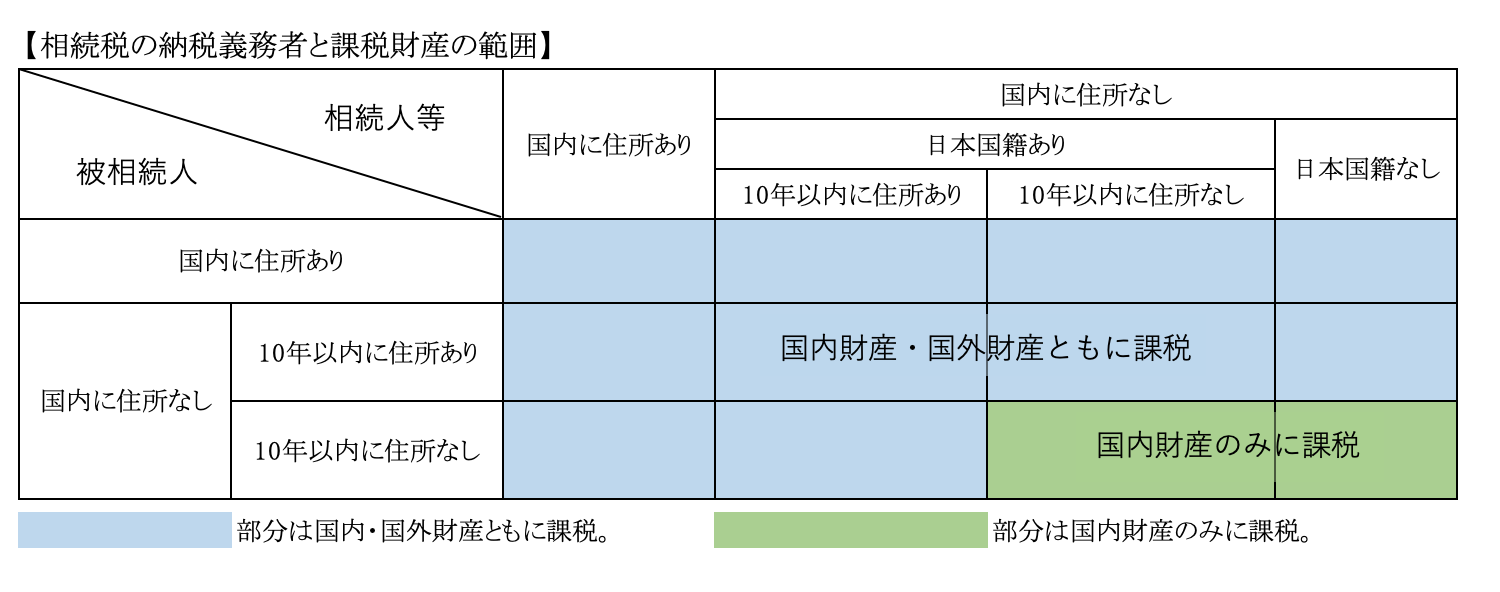

また、相続人などが海外に住んでいたり、財産が海外にあるケースもあるでしょう。ほとんどの場合、海外にある財産(国外財産)も相続税の対象になるのですが、納税義務者の区分によっては、国外財産を相続税の対象としなくてよい場合もあります。

納税義務者区分のポイントは、下記のとおりですが、少し複雑なため、参考程度におさえていただければと思います。

- 相続開始時点で、被相続人や相続人などの住所がどこにあったか。

- 被相続人が海外に住んでいた場合、10年前から住んでいたのか。

- 財産を取得した相続人などが海外に住んでいた場合、10年前から住んでいたのか。日本国籍を変えていないか。

(図2)参考:財務省HP 平成29年度税制改正パンフレット、個人所得課税・資産課税PDF

相続税は、被相続人が亡くなってから、その財産に対してかけられる税金です。相続税の節税対策という観点からは、生前に行っておくことが理想です。まずは、財産の洗い出しと相続人の確認から行われて、相続税の納税の有無を把握し、多額の納税がでそうな場合は、生前の相続税対策を検討されることをお勧めいいたします。

※本文で紹介させていただいた内容は概略となります。また、2020年3月29日時点の情報に基づいております。実際のお取引の際には、改めて該当制度の詳細をご確認ください。

監修・情報提供

利根川 裕行(税理士)

大学卒業後、大手会計システム関連の会社に入社し、約8年間営業に従事。

その後、税理士を目指し会計事務所に転職してから、他業種の法人業務に携わる。

都内税理士法人の資産税部責任者として、多くの資産税案件に携わったのちに、

令和元年12月に、池袋にて独立開業。

Ⓒ2020 Next Eyes.co.Ltd

コラムはネクスト・アイズ(株)が記事提供しています。本記事に掲載しているテキスト及び画像の無断転載を禁じます。