2020.05.11

元利均等VS 元金均等、借入期間はどうする?住宅ローンの基礎知識~自分にあった返済方法~

住宅ローンを借りる際決めなければならないことがいくつかあります。その中でも 元利均等返済と元金均等返済どちらにすべきか、 借入期間 は何年 にすれば いいのか、 については 悩む人 が 多いです。今回は住宅ローンを組む上での基礎知識として、返済方法や 借入期間 について解説します。

- 元金均等返済は総返済額が小さくなるが現在の低金利下では元利均等とそこまで差はない。

- 借入期間は後で長くすることはできないので、迷ったら長めにして後で繰上返済で短くする。

INDEX

元利均等返済より、元金均等返済の方が得だが・・

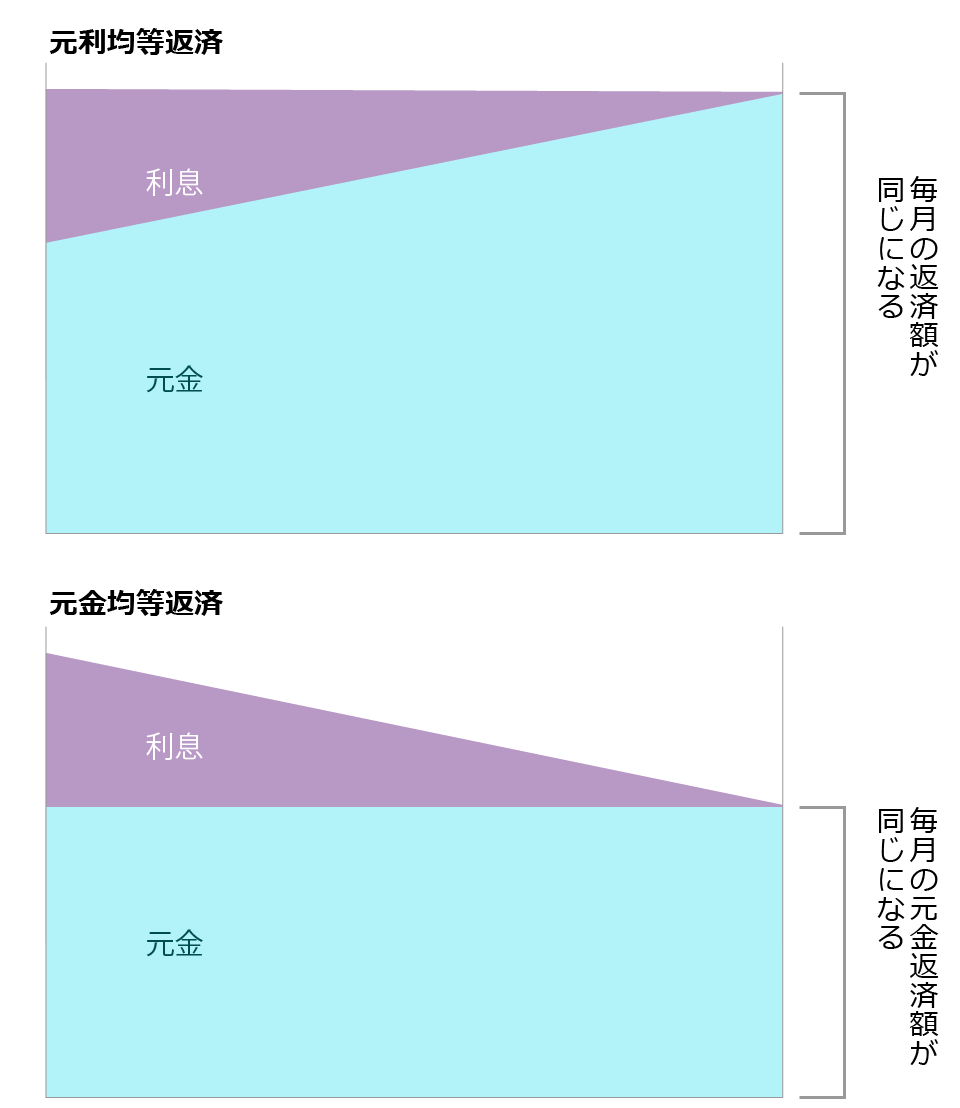

住宅ローンの返済方法には「元利均等」返済と「元金均等」返済の2つがあります。一般的によく使われるのは元利均等返済で、これは毎月の返済額が同じになる返済方法のこと。一方、元金均等返済は毎月の元金返済額が同じになる返済方法です(図表1)。

図表1 元利均等返済と元金均等返済のイメージ

元利均等返済は、毎月返済額がずっと同じなので返済計画が立てやすいというメリットがあります。

元金均等返済は最初の方は返済額が大きくなり、徐々に返済額が小さくなっていきます。

元金均等返済の方が総返済額は小さくなる、というのがメリットだと言えます。たとえば4000万円を金利1%、借入期間35年で借りた場合の元利均等返済と元金均等返済との返済額の差をまとめたのが図表2です(ボーナス返済などは考慮しないものとします)。

図表2 元利均等と元金均等の差(4,000万円、金利1%、35年返済)

| 元利均等 | 元金均等 | 差 | |

|---|---|---|---|

| 月返済額1回目 | 112,914円 | 128,571円 | 15,657円 |

| 月返済額60回目 | 112,914円 | 123,889円 | 10,975円 |

| 月返済額120回目 | 112,914円 | 119,127円 | 6,213円 |

| 月返済額180回目 | 112,914円 | 114,365円 | 1,451円 |

| 月返済額240回目 | 112,914円 | 109,603円 | -3,311円 |

| 月返済額300回目 | 112,914円 | 104,841円 | -8,073円 |

| 月返済額360回目 | 112,914円 | 100,079円 | -12,835円 |

| 月返済額420回目 | 112,914円 | 95,317円 | -17,597円 |

| 元利均等 | 元金均等 | 差 | |

| 総返済額 | 4,742万円 | 4,702万円 | -40万円 |

元金均等返済の方が総返済額は小さくなり、それが元金均等返済のメリットですが、図表2の例だと差はわずか40万円。現在の低金利下ではそこまで差は出ません。神経質に考える必要はないとも言えます。

借入期間は短くした方が得だが・・・

住宅ローンの借入期間についても悩む人は多いです。一般的な住宅ローンでは借入期間は最長で35年まで組むことができます(フラット50や一部の地銀などでは36年以上にすることもできます)。

※ただし金融機関ごとに完済時の年齢が決められていて、たとえばフラット35では「80歳」-「申込時の年齢(1年未満切上げ)」で計算される年数までとなります。たとえば50歳3カ月の人がフラット35を利用する場合、80-51=29年が最長の借入期間となります。

借入期間は短くすればするほど、毎月返済額は大きくなってしまう一方で、総返済額は小さくすることができます。

4,000万円を金利1%、元利均等返済で借りた場合、借入期間ごとに返済額を比較すると、図表3のようになります(ボーナス返済等は考慮しないものとします)。

図表3 4,000万円を金利1%で借りた場合の返済額の違い

| 毎月返済額 | 35年返済との差 | 総返済額 | 35年返済との差 | |

| 35年返済 | 112,914円 | – | 4,742万円 | – |

| 34年返済 | 115,689円 | 2,775円 | 4,720万円 | -22万円 |

| 33年返済 | 118,633円 | 5,719円 | 4,698万円 | -44万円 |

| 32年返済 | 12,1764円 | 8,850円 | 4,676万円 | -66万円 |

| 31年返済 | 125,098円 | 12,184円 | 4,654万円 | -88万円 |

| 30年返済 | 128,656円 | 15,742円 | 46,32万円 | -110万円 |

このように借入期間は短ければ短いほど総返済額は小さくできます。

ここからは少し応用的な話になりますが、図表2で考えた元金均等返済の話に戻ります。4,000万円を金利1%、35年返済、元金均等返済で借りた場合の初回返済額は、128,571円でした(図表2)。

月額128,000円程度の返済が問題なく行えると考えるなら、元利均等返済で借入期間を短くするというやり方もあります。たとえば元利均等返済で借入期間を31年にすると図表3にあるように毎月返済額は125,098円となります(ただし元利均等返済なので、この125,098円がずっと続きます)。

両者の総返済額を比較すると、元金均等返済で借入期間35年にするより、元利均等返済で借入期間31年にする方が小さくできます(図表4)。

元金均等返済に魅力を感じた人は、元利均等返済で借入期間を短くする、ことも検討してみるとよいでしょう。

図表4:元金均等と借入期間短縮との比較

| 元利均等35年 | 元金均等35年 | 元利均等31年 | |

| 毎月返済額 | 112914 | 128571 | 125098 |

| 総返済額 | 4742万円 | 4702万円 | 4654万円 |

| 元利均等35年との差 | -40万円 | -88万円 | |

以上、借入期間について考えてきました。借入期間は短いほど総返済額は小さくできるというメリットがあります。

しかし、短くした借入期間を後で延ばすことは簡単ではないという点には注意が必要です。

一方、借入期間を長くしておいて、後で期間短縮型の繰上返済で短くすることは、比較的簡単に行なえます。迷ったら借入期間は長めに借りておく方が無難です。

今回は住宅ローンの基礎知識として、元利均等返済と元金均等返済の違いや借入期間についての考え方を解説してきました。住宅ローンの最新情報については住宅展示場でハウスメーカーにも確認してみるようにしましょう。

執筆・情報提供:アルトゥルFP事務所 代表

ファイナンシャルプランナーCFP® 井上光章

Ⓒ2020 Next Eyes.co.Ltd

コラムはネクスト・アイズ(株)が記事提供しています。本記事に掲載しているテキスト及び画像の無断転載を禁じます。