2020.09.10

優遇支援制度の期限を知って、お得に家づくりを進める方法!

Q 家を新築する予定です。住宅を建てる際に役立つ制度などがあれば教えてください。

A 今回のポイント

住宅の新築や取得には、様々な支援制度、優遇措置があります。

所得税減税、すまい給付金、贈与税非課税措置、金利の優遇などです。

利用するには、それぞれ必要な条件はありますが、一般的な建物計画で適用できるケースが多いので、あなたが利用できそうな制度を予め知っておくことはとても大切です。

減税制度、非課税措置など、ほとんどの制度には、適用期間や限度額が定められており、贈与税非課税措置については、来年度には限度額が減少します。

一方で、建物が、省エネ性能、耐震性能等、一定以上の基準を満たしていると、より有利な条件が適用される場合があります。

所得税減税やすまい給付金は、ローンを利用する場合と利用しない場合で、必要書類が異なったりします。

家づくりの計画の初期段階から、適用できそうな各種制度を把握し、適用期間も意識しながらスケジュールを立てることがポイントです。

今ならではの有用な制度です。ぜひ、賢く活用して、お得な家づくりを実現しましよう。

INDEX

住宅取得支援制度「住宅ローン減税」「すまい給付金」「贈与税非課税枠」等の概要

住宅ローン減税

年収が3000万円以下で、10年以上のローンを組んだ場合、10年間、各年末の住宅ローン残高の1.0%が所得税額から控除される制度です。住宅ローンの借入者個人単位の申請です。

住宅の性能が高いものは、一般の住宅よりも控除限度額が高くなります。(表1)

所得税で控除しきれない額については、136,500円を上限として翌年の住民税で控除されることになっています。

| 控除対象借入 限度額 | 控除期間 | 控除率 | 最大控除額 | 住民税からの控除上限額 | |

|---|---|---|---|---|---|

| 長期優良住宅または低炭素住宅 | 5000万円 | 10年間 | 1.0% | 500万円 | 136,500円/年 前年度課税所得額×7%の少ない方 |

| 一般の住宅 | 4000万円 | 10年間 | 1.0% | 400万円 | 136,500円/年 前年度課税所得額×7%の少ない方 |

その他、ローンを利用しないで自己資金で住宅を取得する場合も、低炭素型住宅や長期優良住宅といった、性能が一般の住宅よりも高い場合は、投資型減税という最大65万円の所得税控除の制度があります。

すまい給付金

一定の収入以下の方で自身が住む住宅を取得した場合に支給されるのが、すまい給付金です。

令和3年12月31日までに引き渡しを受けて入居する場合に適用されます。給付額は収入によって変わります。収入額が450万円以下の場合は給付額が50万円、675万円以上775万円以下の場合は10万円です。(表2)

住宅ローンを利用する場合は、住宅瑕疵担保責任保険へ加入した住宅、または住宅性能表示制度を利用した住宅など、施工中に必要な検査を受けている必要があります。住宅ローンを利用しない場合は、加えて年齢が50歳以上、収入額の目安650万円以下等の条件が必要です。

給付金の申請は、入居後に住宅の持分保有者がそれぞれ行うことになります。

| 収入額の目安 | 給付額 |

|---|---|

| 450万円以下 | 50万円 |

| 450万円超525万円以下 | 40万円 |

| 525万円超600万円以下 | 30万円 |

| 600万円超675万円以下 | 20万円 |

| 675万円超775万円以下 | 10万円 |

住宅取得等資金に係る贈与税の非課税措置

親や祖父母から住宅を取得するための資金の贈与を受けても一定額までは贈与税がかからない制度です。

限度額は段階的に下がっています。(表3)他の制度では入居日が基準になっているものが多いのに対して、当制度は工事契約日が基準ですので注意しましょう。

(表3)贈与税非課税措置

| 契約日 | 質の高い住宅(※) | 一般住宅 (左記以外) |

|---|---|---|

| 令和2年(2020年)4月1日~ 令和3年(2021年)3月31日まで | 1500万円 | 1000万円 |

| 令和3年(2021年)4月1日 ~同年12月31日まで | 1200万円 | 700万円 |

(※)質の高い住宅とは

- 省エネルギー性の高い住宅(断熱等性能等級4または一次エネルギー消費量等級4以上)

- 耐震性の高い住宅(耐震等級(構造躯体の倒壊等防止)2以上または免震建築物)

- バリアフリー性の高い住宅(高齢者等配慮対策等級3以上)

のいずれかの性能を満たす住宅

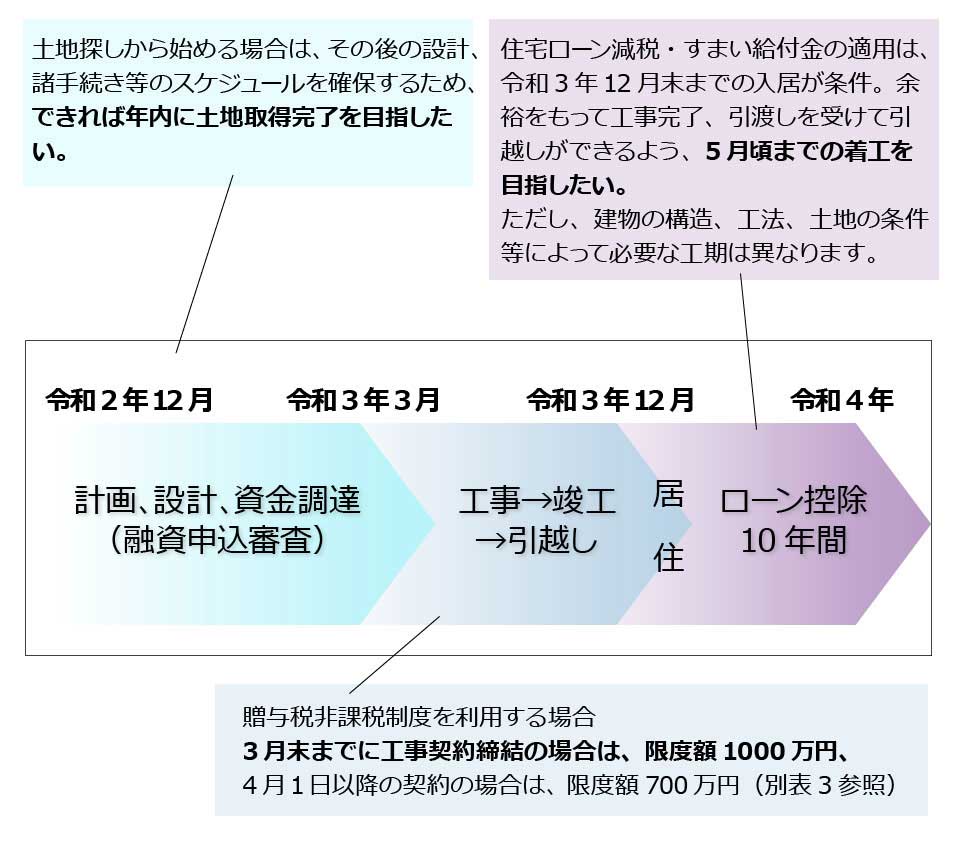

制度の利用も検討した家づくりのスケジュール

住宅ローン減税・すまい給付金等を利用するためのスケジュール

住宅ローン減税制度もすまい給付金制度も、現時点では、令和3年12月末までの入居で終了することになっています。(表4)

今のうちから家づくりに向けて具体的にスタートすれば、焦ることなく制度利用ができるはずです。しかし今後も新型感染症や大水害など、予測できない社会状況によっては、家づくりのスケジュールにどんな影響を及ぼすのか予想がつきません。たとえ融資や各制度の審査機関の諸手続きに通常より時間がかかるような事態になったとしても、目指すスケジュールを安心して達成するためには早めの準備がお勧めです。

(表4)住宅ローン減税等を利用する場合のスケジュール例

以上のほか、不動産取得税、固定資産税にも、住宅の取得については控除や軽減があります。支援制度、優遇措置が充実しているこの時機に家づくりを進めることは、費用負担の軽減につながると言えます。

ただし注意していただきたいのは、いずれの制度にも、いろいろな必要条件があるということ。

事前に住宅メーカー等に相談して、取得したい建物が条件に該当するか、その他、制度を利用するメリットを確認しながら、ぜひ「お得」な家づくりを進めてください。

※本文で紹介させて頂いた制度内容は概略となります。また、2020年8月末時点の情報に基づいております。実際のお取引の際には、改めて該当制度の詳細をご確認ください。

執筆・情報提供

川道 恵子(一級建築士)

住宅メーカー設計部にて、戸建住宅の設計業務 デベロッパーにて、マンション等の企画・監理業務を経て設計事務所において不動産開発業務に携わる。土地の活かし方、住宅の間取り提案等、幅広い実績多数。

Ⓒ2020 Next Eyes.co.Ltd

コラムはネクスト・アイズ(株)が記事提供しています。本記事に掲載しているテキスト及び画像の無断転載を禁じます。