2024.06.01

住宅ローンは年収の何倍が目安?借入額を考える際の注意点についても解説

住宅ローンの借り入れは、最初に「希望額を借りられるだろうか」に意識が行き、安全にお得に返し切る点について、つい検討が手薄になりがちです。

本記事では住宅ローンは年収の何倍が目安となるかや、借入額を考える際の注意点も解説します。後悔しない住宅ローンの借り入れをお考えの方は、ぜひ参考にしてください。

INDEX

住宅ローンは年収の5倍弱くらいが目安

審査に通りやすい住宅ローンの借入金額は、年収の約5倍が目安です。融資を受ける方の年収に対して毎年いくらずつ返せるか、何年間無理なく返済可能かなどから算出される比率は、年収×5倍弱となります。

物件の購入価格と年収との比率を表す数値を、年収倍率といいます。例えば年収500万円の方が2,500万円の物件を購入する場合は、年収倍率は5.0です。

この年収倍率は、融資を受ける方の事情を何らチェックしなければ、おおまかに7.0あたりまで可能といわれます。

実際に2021年のフラット35の調査結果では、以下の借入額=平均年収倍率構成となっています。

- ● 土地付き注文住宅:7.3倍

- ● マンション:7.2倍

- ● 建売住宅:7.0倍

- ● 中古マンション:5.8倍

- ● 中古戸建て:5.7倍

フラット35では新築で7倍程度の方が多いのですが、これは頭金を含んだ数値であり、月の返済残高のみを対象にすると、もっと低くなると推定されます。

実際に40歳で年収500万円の方が借入可能額の3,500万円の物件を頭金なしで購入し、金利を1.5%固定で65歳までの返済期間とします。

シミュレーションの結果は、利息を含む返済総額は約4,200万円、月の返済額は約14万円となり、この返済額ではもしものときに不安です。

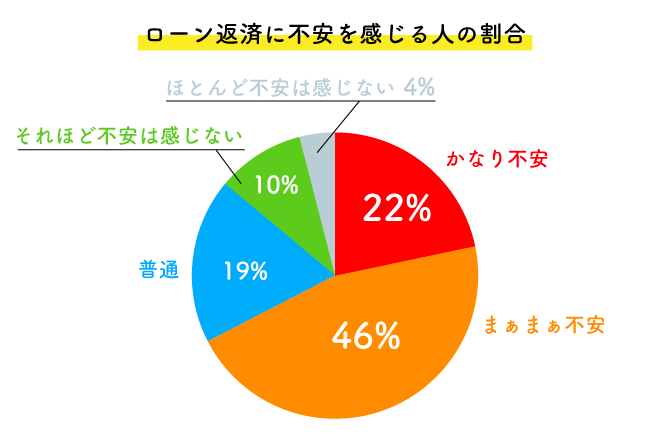

下記のグラフは、2022年に行われた調査で、「将来の住宅ローン返済に、どの程度不安を感じていますか?」に対する回答です。

実に68%の方が、返済に不安を感じていたのが分かります。

さらにこの2年前の2020年、コロナ禍初期に行われた調査では、ローンの返済が「とても苦しくなっている」が13.7%、「やや苦しくなっている」が25.9%と、はっきり返済に影響が出ていた点が分かっています。

予期しない経済困難に備えて、貯蓄や繰り上げ返済の準備を行いながらローンを返済するには、年収の5倍弱が理想と考えましょう。

5倍弱の数字には、年収に対する返済比率の考え方が背景にあります。

ローンの借り入れ限度額は年収に対する返済比率で決定する

返済比率は返済負担率ともいい、年収に対する返済負担額との比率を表します。

金融機関で設定される返済負担率は、30~35%が多いのですが、生活への負担は大丈夫なのでしょうか?

25~35年の長期間の返済が続く中で、無理なく支払い可能な金額設定を知る必要があります。

まず、ここまで基準となっていた年収とは、税金や社会保険を差し引く前の稼ぎなので、手取り、あるいは所得をベースにして支払い可能額を検討しましょう。さらに生活費や車のローンなど、出費の事情は家庭によって千差万別でしょう。

したがってそれらのお金も計算に入れて、返済計画を考える必要があります。

ここでもう一度、前述の40歳で年収500万円の方が家を買う際の話に戻りましょう。

年収500万円の方の手取りは約375~425万円、ボーナスなしの場合の手取り月給は約31~35万円です。他にもパートなどの収入があると仮定し、月に9万円程度の返済なら頑張れるとした場合、月当たりの返済比率は25%台となります。

年収の7倍ベース=物件価格3,500万円でのシミュレーションの結果は、利息を含む返済総額が約4,200万円、月の返済額は約14万円でした。

頭金なしで金利1.5%固定、65歳までの25年間の返済期間は同じ条件として、月に9万円台の返済額で逆算しましょう。

2,350万円の借入額なら返済総額が約2,820万円で、月額が約9万4,000円に収まります。

そして借入額と年収の関係は4.7倍です。住宅ローンで頭金やボーナス払いが求められる理由は、上記の計算結果が示しています。

ローンの一般的な返済比率は年収の25%~35%以下

ここであらためて、金融機関の年収ごとの返済比率の早見表をご覧ください。

審査に通りやすい・年収ごとの返済額早見表

| 年収 | 返済比率 | 年間返済額目安 (返済月額額目安) |

|---|---|---|

| 200万円 | 25%以下 | 50万円 (4.2万円) |

| 250万円 | 30%以下 | 75万円 (6.3万円) |

| 300万円 | 30%以下 | 90万円 (7.5万円) |

| 350万円 | 30%以下 | 105万円 (8.75万円) |

| 450万円 | 35%以下 | 157万円 (13万円) |

| 500万円 | 35%以下 | 175万円 (14.6万円) |

| 550万円 | 35%以下 | 192万円 (16万円) |

| 600万円 | 35%以下 | 210万円 (17.5万円) |

年収が上がるにつれて返済比率は多少高くできます。しかし年収250万円での返済月額6.3万円はまだ現実味がありますが、年収450万円の世帯主の方が上の表を見て「月に13万円返せばいいのね」となるでしょうか。

年収ベースでも25%以下が基本になるのは、お分かりいただけたと思います。

住宅ローンは基本的に生活サポートの性格の強い融資なので、低金利で返しやすいと思われがちですし、もちろん無理ない返済が大半です。

しかし銀行との融資のやり取りの中で、融資を受ける方との細かいすり合わせはないと考えておきましょう。

家の仮見積もりが出て資金計画が始まる段階で、不動産会社のスタッフの住宅ローンアドバイザーや、フィナンシャルプランナーに相談するのをおすすめします。

【年収別】住宅ローンの毎月返済額目安

今度は年収別の毎月の返済額の目安を見てみましょう。この項はやや現実的に、返済負担率20%、25%のシミュレーションでご紹介します。

年収別・返済負担率25%の借入可能額

| 年収 | 年間返済額 | 返済月額 |

|---|---|---|

| 300万円 | 75万円 | 6.25万円 |

| 400万円 | 100万円 | 8.3万円 |

| 500万円 | 125万円 | 10.4万円 |

| 600万円 | 150万円 | 12.5万円 |

| 700万円 | 175万円 | 14.6万円 |

| 800万円 | 200万円 | 16.7万円 |

25%でのシミュレーションは以上ですが、総返済額は金利やボーナス返済などによって変動する点はご承知おきください。続いて返済負担率20%の目安です。

収入ベースなので、前述の手取りベースのシミュレーションよりも返済月額は多めに可能な数字になっています。

年収別・返済負担率20%の借入可能額

| 年収 | 年間返済額 | 返済月額 |

|---|---|---|

| 300万円 | 60万円 | 5.0万円 |

| 400万円 | 80万円 | 6.6万円 |

| 500万円 | 100万円 | 8.3万円 |

| 600万円 | 120万円 | 10.0万円 |

| 700万円 | 140万円 | 11.6万円 |

| 800万円 | 160万円 | 13.3万円 |

上記のような返済負担なら、「賃貸で家賃を払うより」という気持ちが高まります。ただし、上記の表で40歳からの25年ローンの場合、借り入れの可能額は2,500万円ほどでしょう。

頭金を準備するか、すこし返済負担率を増やしておいて、繰り上げ返済の計画をするなどを考えるのも良いです。

住宅ローンの理想的な借入額とは?

ご自分の収入に対する理想的な借入額を何を基準に決めたら良いのか考えるうえでの要素を、細かくご説明します。

返済負担率

返済負担率(返済比率)が20~30%であれば、25年から35年にわたる長期間での支払いも安心でしょう。

また、可能な限り手取り年収の25%以下に収めれば余裕ある暮らしにつながり、子どもの教育費やシニアライフの資金、不慮の病気や離職にも対応しやすくなります。

例えば年収600万円=手取り450万円前後で、年間112万5,000円・月額9万3,700円の支払いです。

固定金利

住宅ローンの金利タイプは、返済期間中を通して一定の固定金利型と、市場の状況に応じて半年ごとに金利が見直される変動金利型があります。

また上記の2つに加えて借入時から一定期間は固定で、固定期間終了後に変動金利や固定金利の選択が可能な固定金利選択型もあります。

変動金利の場合は比較的低利率の代わりに、金利上昇の影響を受けるリスクがあるため、支払額の4分の1を貯蓄しておくなどの対策を取れたら理想です。

支払額の4分の1の金額の根拠は、変動金利が急上昇した際でも、その上げ幅は125%にまで制限されるルールがあるからです。

さらに、住宅ローンの利上げは、すでに実行された融資に関しては5年間据え置かれるルールもあります。

固定金利は返済期間中の金利が変わらず、金利上昇のリスクがありません。その代わり変動金利に比べてやや金利が高いため、変動金利と返済額のシミュレーションを比較してみるのをおすすめします。

現在日銀がゼロ金利政策を転換し、本格的な利上げ開始が懸念されているのですが、前述しましたが住宅ローンはすぐに影響を受けません。

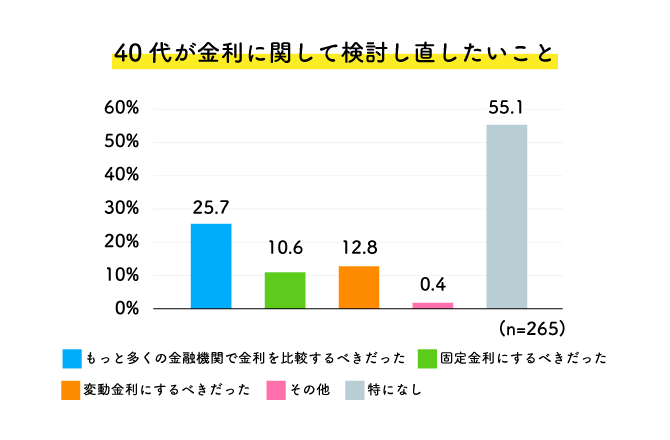

以下は2021年の調査で、40歳台の方を対象に、住宅ローンの金利を検討し直したい点をきいたデータです。

1位は「もっと多くの金融機関で金利を比較するべきだった」で、4分の1以上を占めています。

確かに当初設定される金利は大事ですし、金融機関も他の商品の加入などを条件にさまざまな金利優遇を準備しています。これらを細かく比較検討するのも大切です。

さらに利上げに対する根本的な対策として、まず一定期間固定金利で借り入れを起こし、住宅ローン控除が続く10~13年間は支払いを続けます。

その後金利が移行し住宅ローン控除の終了したタイミングで繰り上げ返済をして金利と返済残高を下げ、返済終了を早める方法がおすすめでしょう。

住宅ローン借入額を決める際のポイント3つ

金融機関から提示される借入可能額を鵜呑みにしないために、借入額を自主的に決めるポイントをご説明します。

①借入額を年収の4.5~5倍に設定する

「金融機関が審査OKなのに、安全策をとるのはなぜ?」という疑問が湧きそうですが、近年は年収が変動している点を挙げます。

借り入れのプランの中で、住宅ローンが完済するまでに年収が変動する可能性はどこにも考慮されていません。

しかし実際に多くの方は、手取りが増えないのに税金や社会保障が上がり続ける「手取りの実質減少」を体感していて、その傾向は大部分の業種でさらに続くと考えたほうが良いといえます。

年収400万円を基準にローンを組んでも、実質の年収が300万円にまで下がるとしたら、生活の維持に影響が出るでしょう。今の年収だけを基準とせず、目減り分があっても返済を継続し、さらに蓄えも可能なプランを目指しましょう。

公務員や年収が高いなど、いわゆる「属性の良い」方は、年収の8倍を超えて10倍などの融資が可能な場合があります。

しかし上記のような理由で、きわめてリスクが高いと考えざるを得ません。安定していても収入が増えなければ、生活に影響が出るのは同じといえます。

②返済比率は20~25%以下になるように借入額を設定する

ここで再度、返済比率にこだわる理由を補足します。住宅ローンでは世帯ごとの家計の状況は、やはり考慮されていません。

同じ年収でも、家族の人数やライフスタイル、そのとき置かれた状況などによって、家計状況には大きな開きがあります。例えば年収が同じ600万円で家族構成も同じ子ども2人の4人家族であったとしても、子どもの年齢や介護が必要な親の存在の有無で、手元に残せるお金はまるで違います。

3人世帯での平均支出は30万円といわれますが5人世帯になるだけで34万円となり、年とともにさらに金額に開きが出るでしょう。

必要な生活費は年を経るとともに変化し、収入も最後にはリタイアして年金と投資のみの収入となります。

10年前と収入の状況が大きく変化している点もあり、「年収の何倍」の目安だけでは、リスクが大きいと考えたほうが良いでしょう。

先の予測は分からないといえば、それが正しい面もあります。しかしなるべく実際の家計状況を検討し、今後収支が変化していく状況を予測したうえで、無理なく返済できる金額かどうかを決めましょう。

金利の変動も意識する対象です。前項でも述べましたが、変動金利でも利上げの影響はすでに組んだローンにすぐに影響は出ませんが、5年10年経ったときを事前に先回りして考えておくのが良いです。

もうお分かりと思いますが、銀行からの借入可能額の提示には、利上げの影響や金利タイプごとによる影響も考慮されていません。

金利の上昇リスクも考慮のうえで、繰り上げ返済、借り換えなどの可能性も視野に入れましょう。

③定年退職までに完済できる借入額に設定する

仮に無理のない返済プランをこなし、大きなリスクに合わずに返済できたとします。

しかし定年以降に返済終了が設定されていた場合、以降の返済のめどを立てておく必要があります。

蓄えから一括返済できるのが理想ですが、今の家が暮らしの状況に合っていないのならば、老後に住みやすい家に買い替えるのも一つの手段です。

ただし家の売却額が返済の残高を上回る(アンダーローン)状態で、かつ新しい家の資金も調達できる必要があります。

まとめ

住宅ローンは年収の何倍が目安となるかや、借入額を考える際の注意点も解説しました。

家づくりに夢を膨らます方にとって、現実的な話が多くなりましたが、経済の動向はいつまでも不透明ではないので、違う未来もあるかもしれません。

また、家づくりの予算は、潤沢なほど良いわけではなく、制約の中で家族の要望をどこまで活かせるかを企画し工夫する楽しさは格別ですし、そのような中でこそ良い家ができ上がります。

借り入れの資金計画も、キッチンの水栓選びと同様に、細かくこだわるほど当事者としての実感が湧き、充実した家づくりにつながるかと思います。家計の状況と理想の借入額を専門家に相談してみましょう!

© Housing Stage All rights reserved.

この記事はハウジングステージ編集部が提供しています。