2024.11.01

マイホームのメリット・デメリットとは?賃貸とどちらがお得?費用を徹底比較

なんとなくマイホームが欲しい、あるいは、ついそのまま賃貸に住んでいるという方も多いのではないでしょうか。マイホームは大きな買い物。でも賃貸では先が少し不安。どちらにするか決め手に欠ける場合は、具体的な情報が必要になるかと思います。

そこで本記事では、マイホームのメリット・デメリットとは何か、費用を含めた賃貸との比較を解説します。家を買うか賃貸暮らしか迷っている方は、ぜひ参考にしてください。

INDEX

マイホームを購入するメリットとは?

マイホームの購入には、どのようなメリットがあるのでしょうか。自己の所有物であることで、いろいろと自由な点が多いのがポイントとなります。

土地と建物を所有している安心感がある

自分で購入した物件は、一生住んでいられるという安心感があります。住宅ローンを完済して、金融機関の抵当権が外れることで、完全に自分のものになるという条件はありますが、自己名義で登記した家であることに変わりはありません。

仮に災害などで建物が被害を受けたとしても土地は残り、保険である程度のカバーも可能でしょう。住宅ローンと先の修繕費のこと以外は、住み替えや更新など、いろいろ考えずに済むのも魅力といえます。

値上がりしたり、売ることができたりするのも、自らの資産ならではでしょう。

ローンがなくなれば月の支払いがなくなる

マイホームは住宅ローンを完済してから先、多くの場合は約20年以上お世話になりますが、そこから支払うのは修繕費と固定資産税・都市計画税のみとなります。

定年退職を迎えたあとに、家賃やローンを払わずに済む状況は有利でしょう。家計を工夫して繰り上げ返済を行えば、さらに早く楽になるうえ、利子も減らせてお得になります。

借り換えを行って金利や返済計画を変更することもできます。

家族の希望に合わせた間取りや内装にできる

建築時から間取りや各種プラン、設備のチョイスに関われるため、家族の希望を実現する家が手に入れられます。

以下の点で既製品に合わせる必要がなく、希望の反映が可能です。

- ● リビングでどんな過ごし方をしたいか

- ● 家事はどのように合理化したいか

- ● 老後や両親の同居のためのバリアフリーの設計

- ● 子どもの部屋の数やレイアウトなど

また、将来リフォームやリノベーションの必要がでてきても、柔軟に対応できます。

住宅ローン契約者にもしものことがあっても安心

住宅ローン契約者は団信(団体信用生命保険)に加入します。住宅ローンの契約者にもしものことがあり、支払いのための収入が途絶える事態となっても、以降の住宅ローンを払う必要がなくなるため、安心です。

近年では亡くなった場合だけでなく、3大疾病や傷病の程度に応じて機能する、一般的な生命保険に近い団信も増えています。

団信の保険料は、金利に含まれることが多いので、意識することはあまりないのですが、住宅ローンにはこのようなセーフティネットが設けられています。

団信は、健康面で告知事項がある方などは加入できない場合がありますが、健康面での基準が緩和されるワイド団信を利用するか、団信の加入義務のないフラット35などで住宅ローンを組むことが可能です。

建材や設備のグレードが高い

賃貸物件は事業用なので、一部を除いて高額な建材や設備を用いないのが普通です。その点所有者が住む目的でつくられる建物は、建材や設備の基本的なグレードが違うほか、プランの段階で、自由に選ぶこともできます。例えば「この部分はぜいたくに」というメリハリをつけることもできるでしょう。

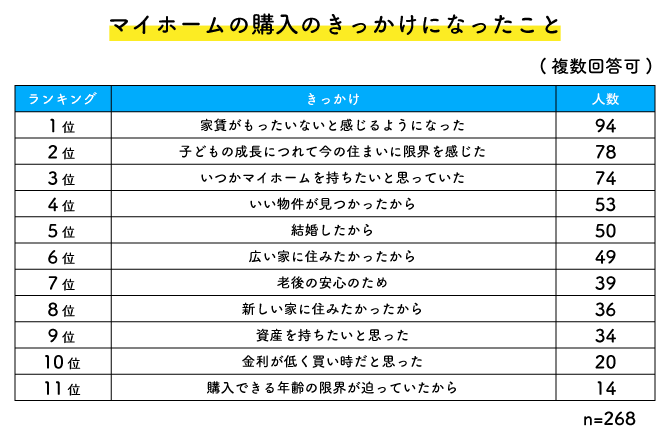

以下は、マイホームの購入のきっかけになったことについてのアンケートです。家賃がもったいないほか、子どもの成長という理由が目につきます。いい物件があれば購入を考えるという人も一定数いることも分かります。

マイホームにはデメリットも

つづいて、マイホームを購入する場合のデメリットをご紹介します。自己所有物ならではの、自主的な管理の必要性が中心となります。

簡単に住み替えができない

マイホームの場合、引っ越しが必要になっても、家を簡単に手放して移ることは大変です。

別のところに家を買い直すために売るとなった場合に、売却の予定額より住宅ローンの残債のほうが高い「オーバーローン」状態の場合、差額を自己資金で補わなければ、銀行が売却に応じてくれません。

この差額を清算して買い替えしたい場合、差額を調達するか、買い替えのためのローンを組むほか、仮住まいの費用や、抵当権の解除や新しい抵当権設定など、手間と費用、時間を要します。

転勤などで今の家を残したい場合は、ローンと家賃の両方を払わなくてはなりません。期間中は家を賃貸する方法がありますが、金融機関に了承を得る必要があります。

維持費が必要になる

賃貸物件にはない費用として、以下の支払いが必要になるため、あらかじめ計画しておくことになります。

- ● 建物の火災保険・地震保険料

- ● 固定資産税・都市計画税

- ● 屋根・外壁・設備などの修繕や交換費用

この3つは不可欠だと考えましょう。修繕や交換は放置したり、適切なタイミングから時期が遅れたりすると、あとで余計に費用がかかってしまいます。適切な時期に、複数の工事をまとめて行うのがもっとも費用のかからない方法です。

災害時の復旧は自己負担になる

災害で住む場所を失ったとき、元のように住める状態に戻す費用は、自己負担です。

火事や水害、盗難に伴う家屋や家財の被害は火災保険、地震や地震に伴う火災の被害は地震保険でまかないます。

各種保険での給付で、被害のすべてをカバーするのは難しい場合もあります。しかし、再建不能の家を取り壊してある程度の家財の補償を得ることと、土地を売って中古の戸建てを買い直せる程度の補償内容は検討しておきましょう。

持ち家の場合、住む場所がなくなってローンだけ残るなど、最悪の事態も想定しておくことも必要です。

マイホームよりも賃貸物件がいい?メリットとは

賃貸住宅の魅力は、身軽さといえるでしょう。さまざまな立地の、さまざまなタイプの物件に暮らすチャンスがあります。賃貸物件のメリットを以下にまとめます。

引っ越ししやすい

前述のマイホームの場合に比べて、賃貸物件の住み替えはとても簡単です。今の住まいの精算と原状回復を済ませ、気に入った空き物件があれば、申し込んで諸費用を支払うだけで引っ越しできます。

転勤や進学のほか結婚、出産など家族のニーズが変わって手狭になったり、周囲の環境が悪くなったりなどの状況にも、気軽に対応が可能です。

維持費がかからない

賃貸の場合は、管理費(共益費)で維持費の一部を負担するほか、維持費以外は家賃の保証料と更新料・更新事務手数料を支払うのみというケースが多いです。

例えば備え付けのエアコンが壊れた場合、入居者の使い方が悪くて壊してしまったのでなければ、管理会社を通じて修繕を依頼し、その際の費用の負担はありません。建物周辺の除草などもマイホームなら自分でする必要がありますが、賃貸は管理会社に相談するのみです。

勤務先の家賃補助を受けやすい

住宅の福利厚生は、勤務先の会社によって基準が異なりますが、一般的に賃貸物件の家賃補助は設定されている場合が多く、持ち家は制度が少ないか、低額であることが多いです。

一定期間は賃貸で過ごしたほうが、家賃補助が利用できてお得だという理由で賃貸に住む方法もあるでしょう。

建物の修繕費の負担がない

建物の修繕費も、設備同様入居者の過失で壊した場合でないかぎり、請求されることはありません。自然災害で壊れた建物の修繕は、貸主である大家さん持ちです。

物件を退去する際の原状回復も、過失や通常の使用を超えるような使用による損耗・毀損がなければ、請求はないのが基本です。敷金を預けてある場合は、入居者負担の修繕費はそこから差し引かれた残りが返還されます。

賃貸物件のデメリット

つづいて、賃貸物件のデメリットです。次項以降でも触れますが、長期にわたって住み続けると、マイホームが有利になる面があります。

家賃を払い続けなければならない

賃貸物件の家賃は、マイホームの住宅ローンのように終わりがありません。住んでいる限りは払い続ける必要があります。

マイホームも賃貸も、住居費は毎月払い続けるイメージがありますが、持ち家は住宅ローン完済後の居住期間が意外に長いです。

詳細は後述しますが、住宅ローンを65歳で完済してから85歳まで住み続ければ、以降20年間の返済はありません。同じだけ20年間家賃を支払っていたら相当な金額となります。

リフォームやリノベーションはできない

賃貸物件でのリフォームは、できないわけではありませんが、完全に原状回復するか、貸主の許可を得て自費で行う形となるでしょう。

建物の増改築につながるようなリノベーションは、貸主の許可を得られたとしても、そこまでするのであれば、別の物件を探して引っ越したほうが良いとなるのが普通です。

賃貸物件で可能な範囲の、簡単に原状回復ができるDIYリフォームも話題になりますが、基本的にはどんなに思い入れのある家でも、理想に合わせて手を入れるのが難しいのが賃貸物件です。

資産にならない

家賃を払い続けていても、それは賃貸借の対価なので、家は自分のものにはなりません。

自己所有の不動産は固定資産といって、課税される代わりに現金化が可能な資産です。マイホームは永続的な住み場所、かつ現金化できる対象という、二重の安心感をもたらします。

マイホームと賃貸にかかる費用はどれくらい違う?

マイホームと賃貸にかかる費用の差は、マイホームがローンを完済した時点から、賃貸よりもコスト安となるのが定説です。実際にどのくらい違うのかを見てみましょう。

マイホーム購入のシミュレーション

以下は、マイホーム購入の生涯コストのシミュレーション例です。

マイホーム購入の設定:

- ● 新築一戸建て2,985万円

- ● ローン返済額毎月10万円、頭金0円、30年ローン、金利1%、ボーナス払いなし

- ● 10年に1度、100万円程度のリフォームを設定

- ● 固定資産税は年10万円と仮定

- ● 諸費用は購入価格の4%で計算

マイホーム購入の生涯コスト シミュレーション

| 経過年数 | コストの累計 |

|---|---|

| 10年 | 1,400万円 |

| 15年 | 2,050万円 |

| 20年 | 2,800万円 |

| 25年 | 3,450万円 |

| 30年 | 4,200万円 |

| 35年 | 4,250万円 |

| 40年 | 4,400万円 |

| 45年 | 4,450万円 |

| 50年 | 4,600万円 |

LIFUL HOME’Sによる試算

最初の10年間は修繕費はほぼかかりません。元利均等返済の場合、最初の10年は利子の返済割合が高いので、以降は金利の変動の影響を受けにくくなります。

ローンを完済した30年目以降にコストがあまり増えなくなるのが戸建ての魅力です。以降修繕費は200万円ほどかかるでしょうが、20年分の家賃10万円が2,400万円であることを考えると、終盤で強いといえます。

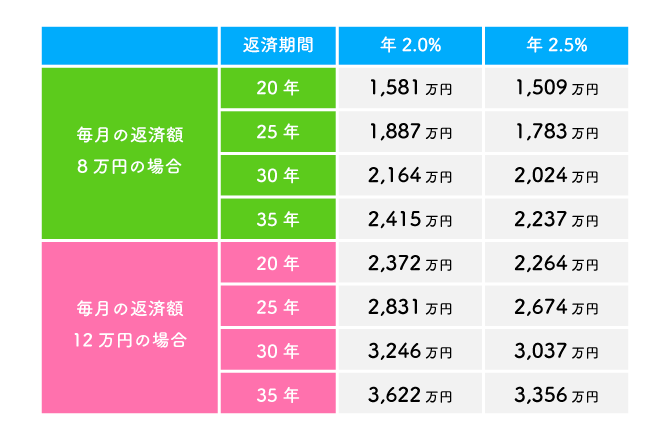

以下は返済月額が8万円と12万円で設定し、2パターンの金利で総返済額がどのくらいになるかのシミュレーションです。無理のない借り入れと返済の例として、参考にしてください。

毎月返済額から見た借入金額シミュレーション(元利均等返済の場合)

賃貸住まいのシミュレーション

つづいて、賃貸物件居住の生涯コストのシミュレーション例です。

賃貸物件の設定:

- ● 家賃10万円。共益費は1割程度と想定。

- ● 更新料は2年に1回・1か月分で設定。

| 経過年数 | コストの累計 |

|---|---|

| 10年 | 1,350万円 |

| 15年 | 2,030万円 |

| 20年 | 2,700万円 |

| 25年 | 3,380万円 |

| 30年 | 4,060万円 |

| 35年 | 4,730万円 |

| 40年 | 5,410万円 |

| 45年 | 6,090万円 |

| 50年 | 6,760万円 |

LIFUL HOME’Sによる試算

最初の30年間のコストは、マイホーム購入よりやや安めです。転勤や移動がちな暮らしに合わせて賃貸物件での生活を送り、定年前後にシンプルな中古住宅や注文住宅を入手するのも良いでしょう。

賃貸生活で注意が必要な点として、高齢になってからの引っ越しは審査になかなか通らない現状があります。とくに老後で独居の方は、保証人を付けても難しいケースが多いです。

国土交通省でも「住宅セーフティネット法」を定めて状況の改善を行っていますが、今後高齢化社会の課題となるでしょう。

マイホームに関するQ&A

マイホームを持つか、賃貸で過ごすかに関する、よくある質問をご覧ください。マイホームのメリットは数々ありますが、賃貸派が根強いことにも、根拠があると考えさせられます。

マイホームを持つ理由は何ですか?

マイホームを持つことのメリットは、主に以下の点といえます。

- ● リフォームが自分の好みでできる

- ● 家族のニーズが変わっても対応しやすい

- ● 住宅ローン控除で所得税や住民税が安くなる

- ● 団体信用生命保険が生命保険の代わりになる

- ● 資産形成ができる

団体信用生命保険が生命保険の代わりになるのは、ローンの支払者にもしものことがあった場合、住宅ローンの支払いがなくなるため、月の支出が軽減されるという意味です。

マイホームを買わない人の割合は?

買わない人の割合は約2割と考えられます。2018年の総務省統計局の調査によると、65歳時点での持ち家率が80%であるためです。また、意識の点では、全国宅地建物取引業協会の2020年の調査で持ち家派が74.5%、家を買わない賃貸派が25.5%となっています。

同調査では、1978年には30代の持ち家率が51.8%であったのに対し、40年後の2018年では30代で約3割、40代で57.9%と、マイホームを買う年齢が遅くなっています。

マイホームを検討中なら、モデルハウスを見学しませんか?

家は買わないと決めている方でも、「持ち家とはどんなものか」を体感するのをおすすめします。Webサイトの情報や口コミだけではつかみづらい点も、展示場で実物を見学することで、賃貸か持ち家かを考える助けとなるでしょう。

東京・埼玉・群馬など首都圏を中心に、多数の住宅展示場を開催するハウジングステージでは、最新の機能や安全性を持つ、一流ハウスメーカーのモデルハウスをご見学いただけます。事前ご予約で、住まいづくりのお悩みへの相談も承ります。

まとめ

マイホームのメリット・デメリットとは何か、費用を含めた賃貸との比較を解説しました。

住まいについて一度こうだと決めていることも、価値観やライフステージの変化、世相の動きなどで変わっていくものでしょう。そのときに備えて、マイホーム、賃貸双方のメリットとデメリットが分かっていれば、合理的な判断がしやすくなります。

ご家族のために、最良な判断をされることを願ってやみません!

© Housing Stage All rights reserved.

この記事はハウジングステージ編集部が提供しています。