2024.12.03

住宅ローン審査に落ちる理由とは?その流れや基準、対策を紹介

住宅ローン審査で落ちる確率は事前審査で10%、本審査で5%ほどあるといわれ、収入など特に問題がなさそうな人が落ちることもあるようです。せっかくマイホームに向かって計画が進んでいるところで審査落ちでは、またプランの練り直しとなってしまいます。

そこで本記事では、住宅ローン審査に落ちる理由とは何かやその流れ、審査基準、通るための対策をご紹介します。家を購入する際の参考にしてください。

INDEX

住宅ローン審査の流れ

高額なマイホーム購入の際には、住宅ローンを利用する人がほとんどでしょう。低金利時代の中でも、住宅ローンは自己居住物件の取得用ということで、異例なまでの低金利での借り入れが可能でした。

しかし、長期にわたって返済し続ける借り入れのため、金融機関としても貸し付けの相手選びには、慎重にならざるを得ません。返し続けられる人か、約束が守れる人か、いくらまで貸せるか、貸付額の担保に値する物件かなどをチェックするのが、住宅ローン審査の目的です。

事前審査を行う

住宅ローンの審査は事前審査と本審査の2回行われます。最初に受ける事前審査は仮審査とも呼ばれ、融資を行う金融機関による審査です。

住宅ローンの審査は前述のように厳密に行う面があります。しかし借り入れしたい人にとっては、家づくりについてある程度進んだ段階で借り入れができるか、その目安が分からなければ、以降の計画が進められません。

土地の予約や、自己資金比率の割り出しなども、いくら借り入れできそうかによって、可否が分かれてしまうでしょう。

そこで、借り入れの可否についておおよそのめどを立てておくのが、事前審査の目的です。

申込者の申告による年齢・年収・勤務先勤続年数・借入希望額・購入物件の概要などの他、信用情報を照会して、借り入れ可能かの事前審査を行います。年収をもとにした返済負担率、年齢をもとにした返済期間設定などがポイントになります。

事前審査で借り入れの可否が分かった際には、返済期間や金利の提示があり、借入額の減額が提案される場合もあるので、覚えておいてください。

本審査を行う

本審査では、いくつかの金融機関から一つに絞った申し込みが必要です。本審査は信用保証会社が行っています。

本審査では、以下のような細かい書類の提出が求められます。

- ● 工事請負契約書の写し

- ● 不動産売買契約書の写し

- ● 物件の謄本

- ● 源泉徴収票や確定申告の写し

- ● 住民票・印鑑証明

本審査の項目は独自の基準であり、公開もされていませんが、事前審査で提出した情報に間違いがないかや、担保に対するさらに細かい調査、同居家族に関する情報確認があるといわれています。

また、年収をもとにした返済負担率や年齢をもとにした返済期間設定なども、さらに細かく検討されるようです。

住宅ローン審査にかかる期間は?

住宅ローン審査で結果が出るまでにかかる期間は、多少の幅はありますが事前審査が3~4日程度、本審査が1~2週間ほどです。

書類の内容にミスや不足があると再提出を求められる関係で、審査期間が延びます。また、個人事業主などの場合、サラリーマンよりも審査に時間がかかることがあります。

さらに、詳細は後述しますが信用情報に問題があった場合、照会するとすぐ分かるため、事前審査の段階で1日などですぐに審査落ちの連絡が来るようです。

住宅ローン審査から契約までのスケジュール

事前審査の申し込み方法は、自分で金融機関に申し込む以外に、不動産会社に依頼する方法もあります。不動産会社に依頼すると、書類の準備や申し込みのサポートが受けられることがあります。

また、金融機関にとって不動産会社は貸付先かつ、貸し付けの紹介者としてお得意先であることも多く、審査が甘くはなりませんが、金利他のサービスや、手続きが早いなどの優遇の可能性があるでしょう。

事前審査の結果が出たら、本審査に必要な書類を金融機関に届け、本審査結果を待ちます。本審査に通ったらローン契約を行うという順番です。

家が完成したら、金融機関の抵当権設定の手続きをとり、引き渡しのタイミングでローンが実行され、建築会社や土地の売主などにお金が入ります。

事前審査で通らない人の特徴・落ちる理由は?

事前審査における必要書類

事前審査に際の提出書類は以下のように比較的シンプルで、他の借り入れと大差はありません。本人確認・収入確認・担保物件確認の3要素を調べるための書類です。

- ● 印鑑(認め印でも可能)

- ● 本人確認資料(免許証やマイナンバーカードなど)

- ● 収入確認資料

- 給与所得者:源泉徴収票か課税証明書

- 個人事業主:確定申告および付表の写し3年分

- 法人代表者:決算報告書

- ● 土地の販売チラシ

- ● 建物の見積書や間取り図

- ● 土地の謄本・公図

事前審査における主な基準

400

以下は、国土交通省の民間住宅ローンの実態に関する調査結果報告書 のデータです。いわば、住宅ローンの審査対象としている項目・重視している項目のランキングです。

| 融資を行う際に考慮する項目 (令和5年) ※上位ほど多くの金融機関で採用され、重視されている。 ※金融期間の営業エリアまでの8項目は90%台の金融機関が審査項目として重視すると回答。 |

|

|---|

上記の中で、特に申込者が注意を要する基準として、以下の項目についてご説明します。

- ● 完済時年齢・借入時年齢

- ● 健康状態

- ● 年収

- ● 勤務先・勤続年数

- ● 返済負担率

- ● 購入する物件の担保評価

- ● 個人信用情報

完済時年齢・借入時年齢

完済時・借入時の年齢はもっとも参考度の高い項目です。大部分の金融機関が、住宅ローンは80歳で完済する設定としているため、現在の年齢から80歳までが基本的な返済期間となります。

したがって借入時の年齢から80歳までの返済期間で、申込者がいくらずつ返せそうか、元利均等返済の場合は65歳までに利子の大部分を払い終えて、返済に余裕が持てるかが大事な要素となるのです。

また、借入時の年齢が20代など若いと、収入の安定性を重視されることがあります。

健康状態

死亡もしくは高度障害で、ローンの返済ができなくなった場合は、団体信用生命保険(団信)で残債は弁済されます。しかし、団信に加入するうえでの健康診断や告知で、健康状態に問題があると判断された場合、ローン自体が借り入れできません。

したがって、健康状態も、審査上の大切な確認要素となります。(フラット35は団信なしでも加入可能なコースあり)

最近ではがん団信やワイド団信など、団信が適用される傷病の範囲が広がっており、診断や告知の基準は以前よりも複雑になっている可能性があります。健康状態も意識して、審査の準備をしましょう。

年収

基準となる年収は、300万円 あたりが下限といわれています。300万円以上であれば、借りられる可能性はあります。また、300万円台でも職業の安定性や収入合算、資産状況、他の借り入れの少なさなどで、有利になる場合もあるでしょう。

逆に収入が多くても借り入れが多い、信用情報が良くない、希望する借入金額が多すぎるなどで審査に落ちる可能性も高いです。

年収は絶対的な金額よりも、他の要素との兼ね合いをチェックする相対的な項目ともいえます。

勤務先・勤続年数

前述のように、勤務先の安定性が確認の対象となります。大手企業に勤務している人や公務員のほうが有利となるでしょう。また、不安定な雇用形態よりも、正社員のほうが良いことになります。

個人事業の方でも住宅ローンは組めますが、3期分の実績を確認されます。つまり3年分の確定申告がない場合、さかのぼってでも税務署への提出が必要です。

働いている年数も確認対象です。転職したてで勤続年数が短かったり転職を繰り返したりしている場合は、正当な理由がない場合、不利となるでしょう。

返済負担率

返済負担率とは、年収に占める返済の年額の割合です。つまり、いくら借りたいかによって変動する値ですが、これが高い場合は滞納のリスクが高いとされて、審査を通過できないか、貸付額を減額される可能性が高くなります。

住宅ローンで無理のない返済負担率は、20~25%といわれています。たとえば年収500万円での返済負担率20%は100万円というように、年間返済額の計算が必要です。ボーナス払いなしの場合、12で割って月額は約8万4,000円です。25%なら年間125万円で、月に約10万4,000円が限度となります。

購入する物件の担保評価

担保とは、今回購入する家と土地そのもののことです。ローンの支払いが滞った際には、保証会社は家と土地の競売もしくは任意売却を通して、ローンの債務の回収にあたります。

売却した際に、貸付額に見合った金額になるかどうかが担保評価です。

ローン商品の性質によっては、諸費用などの部分も借り入れが可能なものがあります。しかし担保評価を大きく逸脱した借り入れは難しいでしょう。

個人信用情報

個人信用情報は、過去の借金の履歴を問うもので、通称でよくブラックリストと呼ばれています。金融機関が共通して照会するデータベースがあり、そこに個人のローンやクレジットカードの利用に問題がなかったかが記録される形です。

ここに「異動情報」と呼ばれる金融事故の記載があると、住宅ローンの審査上で影響があります。

クレジットカードからの引き落としで、携帯電話を2~3回滞納すると、それだけで異動情報となる例もありますので、注意が必要です。

個人信用情報は日本信用情報機構(JICC)、シー・アイ・シー(CIC)、全国銀行個人信用情報センターなどに対して本人が開示の請求を行えば、状況を知ることができます。

事前審査で通りやすい人は何をしている?落ちないための対策

まず事前審査に通らなければ、家づくりの計画は前進できません。以下のように丁寧に基礎固めをしてのぞみましょう。

- ● 余裕のある返済計画を立てる

- ● 頭金・自己資金を増やす

- ● 他のローンの返済をする

- ● ペアローンや親子リレー、連帯債務や連帯保証を利用する

余裕のある返済計画を立てる

事前に返済額や返済期間のシミュレーションをして、無理な計画になっていないかをチェックしましょう。

昨今の日本の経済事情では、年収が増えていくという想定を金融機関に説明することは、一部の企業などを除いて困難でしょう。

毎月の収入の中で返済額に余裕があるか、不慮の支出や金利の上昇などの可能性も加味しながらの検討が必要です。また、80歳までフルに返し続けるためには、定年後の副収入か貯蓄が必要になります。

審査を通す以前に、将来の生活設計を考えるようなつもりで考えてみてください。

頭金・自己資金を増やす

借り入れの想定で頭金・自己資金を増やすのは、思わぬメリットがあります。ローンの査定に有利なだけではなく、金利の優遇などを受けられる可能性があるためです。借り入れが減るうえに当初金利が下がれば、返済総額も減らせ、早く完済できる可能性が高まります。

難しいのは、家づくりの際は諸費用の支払いや引っ越しなどで、現金の準備も必要となる点でしょう。うまくバランスをとりながら自己資金を管理したいものです。

他のローンの返済をする

返済負担率(返済比率)は、住宅ローン以外の借り入れの返済も含めて試算されます。つまり他のローンの返済も加えたうえで、返済能力の確認を受ける形です。

マイカーローンの他にクレジットカードの分割払い、リボ払い、教育ローン、携帯電話の端末料金の分割払いなども、借り入れの一種になるため、これらの債務は少ないほうがいいことになります。

もしも手元の資金で無理のない形で返せる返済があれば、無くしておくと安心です。

ペアローンや親子リレー、連帯債務や連帯保証を利用する

必要な借入額を下げたくない場合は、夫婦で収入を合算したり、夫婦で債務を分けるペアローン、二世帯住宅などの場合は親子リレーローンなど、返済する手段を増やしたりする方法も考えられます。

ペアローンや、夫婦が互いに連帯保証をする収入合算は、離婚になった際に財産分与や権利関係の整理が複雑になるため、事前によく理解のうえで借り入れすることをおすすめします。

また、住宅ローンの契約は、住居の利用の実態が契約通りになっていることが前提です。夫婦の片方が別居している、居住の実態がなく賃貸しているなどは契約違反を問われますので、注意しましょう。

本審査で通らない人の特徴・落ちる理由は?

本審査における必要書類

本審査の際に提出を求められる書類は以下です。本人確認・収入確認・担保物件確認の3点について、事前審査と同様、かつさらに詳細の書類が必要となります。

- ● 実印

- ● 住民票

- ● 印鑑証明証

- ● 身分証明書(運転免許証もしくは健康保険被保険者証など)

- ● 課税証明書(住民税決定通知書や源泉徴収票など)

- ● 土地の売買契約書(不動産売買契約書や重要事項説明書など)

- ● 建物の工事請負契約書の写し

- ● 建物のパンフレットなど

土地や建物に関する資料は、建築会社や不動産会社に依頼して揃えてもらいましょう。不動産会社や建築会社と金融機関は付き合いが深いため、それで審査が甘いということはありませんが、間に入ってもらうとスムーズに審査が進みます。

本審査における主な基準

本審査では、事前審査の内容に基づいて、さらに詳細について厳しく検証・確認する審査が行われます。対象となる項目は以下が多いとされます。

- ● 完済時年齢

- ● 勤務に関する情報

- ● 返済負担率

- ● 家族に関する情報

- ● 担保(物件)に関する情報など

そして、特に注意すべき点として、以下の基準があります。

- ● 書類の不備

- ● 事前審査の申告内容との相違

- ● 購入する物件の担保評価

事前審査は、申込者の自己申告による情報もありますが、その検証を改めて行うのと、事前審査・本審査の提出情報に相違がないかどうかがポイントとなります。また、物件の担保価値も再度チェックされます。

書類の不備

書類の不備は、記載漏れや提出書類不足などがありますが、それらで審査に落ちることはありません。再提出などで、審査の時間がかかるだけです。

金融機関の人もチェックしているので、提出書類不足は少ないと思われますが、保証会社から追加で別の書類の提出を求められることはあるでしょう。記入漏れの場合は書き足すなどして返送します。

事前審査の申告内容との相違

問題となりやすいのは、事前審査と本審査で同じことを聞いているのに、答えが異なっている場合です。事前審査の情報が虚偽の申告とみなされると、審査落ちとなる可能性もあるのです。

事前審査の時に「記憶を頼りに書いた」という場合、情報が食い違うリスクがあります。特に年収や勤続年数など属性に関わる項目は慎重に管理し、虚偽の申告や不誠実な対応にあたる書類不備は避けるべきでしょう。

購入する物件の担保評価

前述のように担保価値は審査落ちの原因とならなくとも、借り入れの金額が減ってしまった場合は資金計画に狂いが出ます。

チェックポイントは建物のグレードや土地の立地のわりに、価格が高くないかという点に尽きます。高いとみなされた場合は、審査は通っても、融資希望額よりも貸付額が下げられる原因となる可能性があるでしょう。

注文住宅は、中古物件にくらべれば担保価値で問題になることは少ないと考えられますが、設備や外構の設定を豪華にし過ぎた場合に、可能性がないとはいえません。ハウスメーカーや不動産会社ならローン審査は慣れていると思いますが、一応気に留めておくのが良いでしょう。

本審査で通りやすい人は何をしている?落ちないための対策

つづいて、本審査に落ちないための対策として以下の点を解説します。

- ● 書類の不備や事前審査からの変更がないか確認する

- ● 頭金・自己資金を増やす

- ● 事前審査後に借り入れを行わない

書類の不備や事前審査からの変更がないか確認する

繰り返しお伝えするように、事前審査との記述の相違は避けたい要素です。事前審査の提出物のデータやコピーを保管しておき、異なる部分がないように心がけましょう。

何らかの事情でどうしても内容が食い違ってしまった場合、理由を添えて提出することで、理解を得られる場合もあるでしょう。たとえば「土地の埋設物が見つかり、値下げとなった」「事前審査の際に収入ではなく所得を転記してしまった」などです。

頭金・自己資金を増やす

頭金を余裕を持って準備しておけば、担保価値の見積もり相違から借入額を減額されても、その条件で契約に進める可能性があります。希望額に届かなかった場合の対策として、建物のプラン変更の他、別の金融機関をあたるという方法も検討しましょう。

しかし担保価値については、金融機関は一般的な不動産業界の評価とはやや違い、「大通りに面した土地」「駅に近すぎる=2分以内」は低く評価するなど、独自の方法論 で決められます。

「そんなはずはない」と思っても、上記などは評価が難しい例です。

事前審査後に借り入れを行わない

いうまでもありませんが、この行為は事前審査とは返済負担率を変えてしまうことになります。

「事前審査に通ったからもう大丈夫!」と、ちょっとしたカードローンやキャッシングなどをしたことで、審査に不利になるかもしれません。

もちろん、事前審査後の転職や独立もNGです。今お考えの方は、ローン契約締結後にアクションを起こしましょう。

住宅ローン審査に落ちたら何をすべきか

住宅ローン審査に落ちたときの対処法として、以下の点を試みましょう。

- ● 条件を変更して再審査の申し込みをする

- ● 他の金融機関に審査を申し込んでみる

条件を変更して再審査の申し込みをする

条件を変えた再度の申し込みは、良い方法です。条件を変更する場合は借入額の変更、自己資金の増加、他の債務を減らすなどが考えられます。

また、個人信用情報に異動情報があった場合は、その解消を待ちながら自己資金を貯めたり健康状態の改善を図ったりして再チャレンジすると、審査に通る可能性は高まります。

他の金融機関に審査を申し込んでみる

住宅ローンの審査基準は、すべての金融機関共通のものではありません。住宅ローン商品も各社でさまざまなものが準備されており、各金融機関は今、利上げの不安対策と顧客獲得競争のため、サービスを充実させている状況です。そのため、別の金融機関に審査を依頼するのも良い方法です。

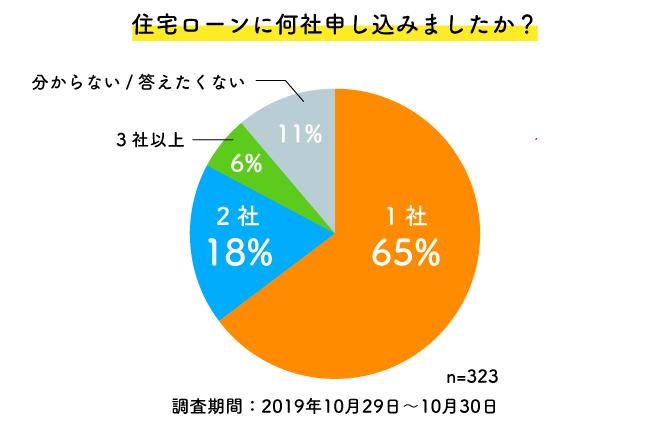

以下は、住宅ローンに何社申し込んだかのアンケート結果です。約4分の1の人が、2~3社と答えています。

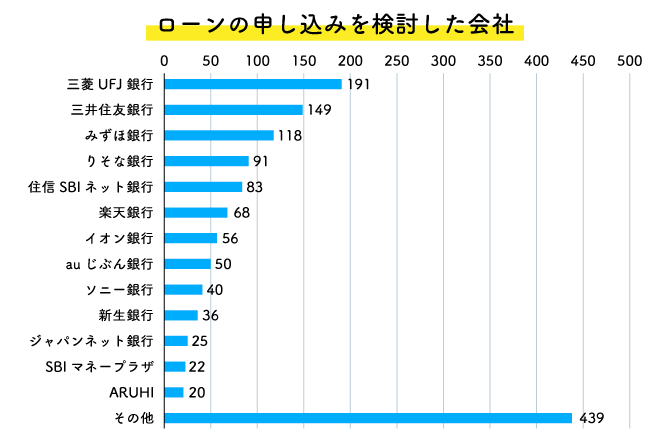

つづいて下記のグラフは、ローン申し込みにあたって、どの会社を検討したかのランキングです。都市銀・地銀の他、新興のネット銀行も人気です。エリアごとの信用金庫も頼りになります。大手銀行でも人気のあるところが分かれる点にも着目ください。

住宅ローン審査の前に、ローンを組めるか調べる方法

住宅ローン審査を通りやすくするには、あらかじめ、いくらくらい借り入れが可能かシミュレーションすることで、現実的な借り入れの審査依頼が可能です。

ご自分の将来設計に合わせた、無理のない返済計画を立てましょう。借入希望額の年間あたりの返済額が、年収の何割に相当するかがポイントです。

各金融機関が、ローンのシミュレーターや相談窓口を設けているので、個人情報や収入、物件の資料を準備して、試算してみましょう。

審査を受けるにあたっての準備は、インターネット上の体験談も参考になるものがあるでしょう。

また、個人信用情報の照会もおすすめします。債務整理や2か月以上のローン滞納が主ですが、「自分は何もないはず」と思っていても、意外な件が引っかかっている可能性もあります。

個人信用情報への異動情報の掲載は、その借金を完済してから5年です。滞納解消からではない点に注意しましょう。

照会先は以下です。3つの期間の情報は共有されており、どこかに掲載されると金融機関が参照できる仕組みです。

| 略称 | CIC | JICC | KSC(JBA) |

|---|---|---|---|

| 運営 | 株式会社シー・アイ・シー | 株式会社 日本信用情報機構 | 一般社団法人 全国銀行協会 |

| 登録情報 | 信販会社・消費者金融・クレジットカード・携帯電話などの情報 | 信販会社・消費者金融・クレジットカード・各種銀行などの情報 | 銀行・労働金庫(ろうきん)・信用金庫・JA(農協)などの情報 |

| 信用情報の登録期間 | 最長5年間 | 最長5年間 | 最長10年間 |

| 情報開示の手続き費用 | 500円(オンライン・郵送は1,000円) | データの受信は1,000円・郵送は1,300円) | 1,000円 |

まとめ

住宅ローン審査に落ちる理由とは何かやその流れ、審査基準、通るための対策をなどをご紹介しました。

「収入がそんなに多いわけではないし、家を買うのは難しいのだろうか」と考える必要は全くありません。前述のように市場内で金利の利上げに対する上昇不安があり、顧客獲得も競わなければならない金融機関は、現在さまざまなサービスを模索中です。

積極的に相談をされることをおすすめします。借り入れに不安がある方は、少し準備期間をとって審査にのぞむのも良い選択です。

© Housing Stage All rights reserved.

この記事はハウジングステージ編集部が提供しています。